Можно ли «отобрать» доллар?

Нет, не в смысле «бумажку». А Единую Меру Стоимости.

Недавно проскочило интересное сообщение, которое своей

формулировкой натолкнуло на довольно любопытные мысли.

«Азиатский банк инфраструктурных инвестиций (АБИИ) будет

привлекать капитал в различных валютах, однако кредитовать - только в долларах

США». Об этом заявил президент АБИИ Цзинь Лицюнь.

"Мы кредитуем только в американских долларах", -

подчеркнул

президент банка.

Чем сразу же сорвал маленькую лавину негатива в духе

«предательство», «позор подпиндосникам», «и ты, Брут» и т.п.

Данное уточнение президента банка действительно интересно.

Тем более, если почитать само соглашение,

то там недвусмысленно говорится, что:

4. Термин "доллар" и символ "$", которые используются в

настоящем Соглашении следует понимать как официальная валюта платежа

Соединенных Штатов Америки.

Ст.4 п.4

Соглашения АБИИ.

И это важно! То есть доллар от АБИИ не просто «похож» на

доллар от США. Он «самый, что ни на есть настоящий». И его можно использовать

при оплате по любым договорам точно так же, как и доллар США, без каких-либо

ограничений. Они юридически неразличимы. И это оговаривается громко, вслух и

прямо в уставных документах АБИИ.

Ужас!

Но давайте не будем горячиться и попробуем порассуждать.

Маленькая справка: АБИИ, международная финансовая

организация, созданная по инициативе Китая. Уставной капитал 100 млрд.

долларов.(Для сравнения это примерно 1/3 капитала МВФ) На данный момент (январь

2016 г.) объединяет 57 стран участников и два кандидата. Крупнейшими

акционерами являются Китай (26,06%), Индия (7,5%), Россия(5,92% голосов).

Все это

«не ерунда», тем более для организации, которой всего-то чуть больше года от

основания. А по сути и года нет, (пока соглашения подписывали.)

В этой акцентированности на доллар США можно «увидеть»

целую пачку многоуровневых слоев логики. В основном «шкурной» мелочевки, вроде:

1) Законного "фальшивомонетничества" (сами выпускаем

доллар),

2) Пристраивания резервов,

3) «Размазывание» валютных рисков по всем странам членам

АБИИ.

4) Искусственное затягивание игры в валютную привязку юаня.

Политика, (пока что)

выгодная Китаю. (кстати и

России тоже, по мере изменения структуры экономики.).

5) можно создать "внутренний"(среди союзников) долларовый

междусобойчик, которому будут относительно безразличны внешние

долларово-дефляционные катаклизмы.

Но все это второстепенная чепуха, разной степени

«интересности».

Тут цели (могут быть) куда более глобальны. Некоторые из

них прямо задекларированы в соглашении (интересен лишь неупоминаемый в нем

контекст). А о некоторых можно лишь догадываться.

Для начала опишем состояние

мира, каким его «видит» автор.

Если совсем коротко, то: мировая экономика с трудом

балансирует на краю обрыва лавинообразного дефляционного сжатия.

И, простите за тавтологию, у финансовой системы нет

никакого «системного выхода», в рамках ее собственных «правил игры». Есть только

ограниченное количество несущественных тактических "финтов" которые еще как то

помогают цепляться за край пропасти. Но долговой поводок "тянущий экономику к

обрыву" только крепнет со временем.

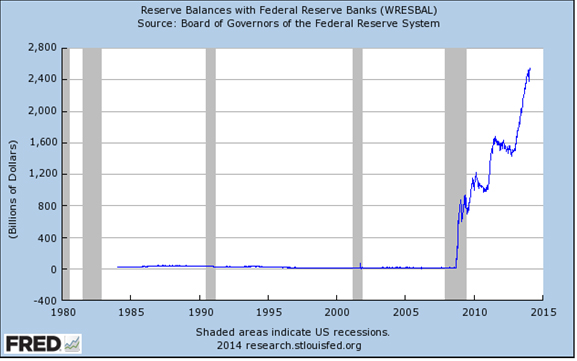

При этом все сказанное о

дефляции относится лишь к «оборотным деньгам» в реальной экономике. В самой же

«финсистеме», денег невпроворот. Невероятный рост с 2008 года «необязательных

резервов» в «ЦБ», говорит лишь о том, что деньги из «финансовых институтов» не

могут просочиться через второй уровень банковской системы и влиться в реальную

экономику в виде живительных кредитов.

График роста необязательных резервов коммерческих банков в ФРС.

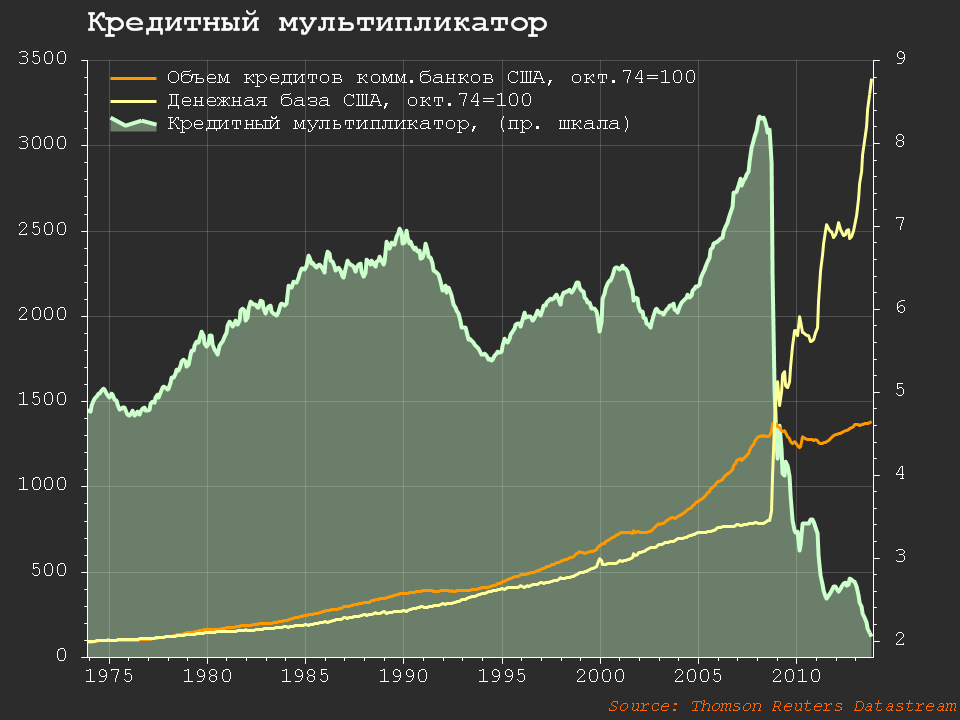

Ровно о том же говорят и графики кредитного мультипликатора,

денежной базы и объемов кредитования коммерческих банков.

"Океан денег" не в

состоянии просочиться в реальную экономику через слой коммерческих банков.

Виртуальный пузырь долговых

финансовых активов разросся настолько, что перестал «входить в зацепление» с

реальными производственными процессами и все больше уходит в отрыв.

Если кому-то интересно

обоснование во всех подробностях, с учетом «двухуровневости» банковской системы,

характером изменения уровня цен при кредитном способе создания денежной базы.

Почему денег эмитируется невероятное количество, а их нет в обороте и экономика

стопорится. Почему доллар растет и, если не сломать «правила игры», должен расти

и дальше. Почему снижение ставок и дальнейшая эмиссия не помогает и не может

помочь росту кредитования, … и т.п. я отправлю сюда.

http://economics.kiev.ua/index.php?id=954&view=article

http://www.economics.kiev.ua/

http://www.economics.kiev.ua/index.php?id=1051&view=article

Несмотря на то, что все это важно понимать, все же прямого

отношения к нашей сегодняшней статье это не имеет. Нас сейчас интересует лишь

сам факт нависающей над миром дефляции. Обескровливание каналов денежного

обращения реальной экономики(!) и остановка всех производственных

процессов. Причем все это парадоксальным образом происходит при переизбытке

денежной (в первую очередь долларовой) эмиссии, которая мечется «по другую

сторону» второго уровня банковской системы в «виртуальной» части финансовой

системы. Которая, по идее, как раз и должна заниматься возвращением денег

выведенных из экономики всей массой долговых инструментов, перенаправлением их

снова в основание пирамиды производства. В виде «инвестиций». Но сейчас эти

деньги не могут проникнуть в реальную экономику. Связано это с тем, что реальная

экономика уже не в состоянии предложить банковской системе никакого

«существенного» залога. «Свободная» «залоговая база» в ней уже истощена и

массированное кредитование «в экономику» становится невозможно.

Чем же может помочь в такой ситуации АБИИ?

В первую очередь тем, что будучи «инфраструктурным»

элементом, он работает в основном не с «залоговой базой», как коммерческий банк.

А с государствами на базе договоров. «Залог» для АБИИ не «недвижимость»,

«земля» или издыхающий «завод». А договор с государством. И в этом он идентичен

таким структурам как МВФ, МФК, Всемирный Банк… и т.п.

Разумеется, государственные

гарантии и договоренности - это тоже ресурс не бесконечный. Можно превратиться в

условную «Грецию». Но если после инвестиций появляются реально работающие

производства, то в рамках логики «рыночных принципов» будет оживать и

«залоговый» механизм кредитования, так как возникает новая «залоговая база».

- Но чем АБИИ лучше «МВФ»?

- В первую очередь структурой учредителей. Он не является

«по факту принадлежащим» одной «определенной заокеанской стране», как

большинство других крупных инфраструктурных учреждений. Он задекларирован как

«Азиатский Банк». И, судя по распределению своего акционерного капитала, он этому

соответствует. Ну…почти.

- Почему, «почти»?

- Потому что, судя по

списку стран-членов, в котором присутствуют и Германия с Францией, и Англия с

Нидерландами, и Финны с Итальянцами…. он является «Евроазиатским Банком». Даже

немножечко «Афро-».

Да. По «факту» он, конечно,

принадлежит «другой определенной стране», Китаю. Но, на данный момент, это,

пожалуй, единственная «жизнеспособная» альтернатива, среди подобных организаций

в мире. Возможно, именно поэтому этот китайский проект стартовал с таким размахом

и скоростью. Ибо остальные уже всех - «достали».

Поскольку это не «заокеанский»

проект, от него можно было бы ожидать реальной эффективности инвестиций, когда

деньги будут вкладываться не «в ветряные электростанции» и «снижение потребления

энергоресурсов в развивающихся странах», хоронящих на корню их промышленность и

ведущих лишь к долговому закабалению. А в действительно нужные производства,

которые будут выстраивать комплексные производственные цепочки Евразии.

Впрочем, все это явные цели. Они задекларированы в статье 2

текста соглашения.

Но почему сделан такой акцент на «доллар»?

На мой взгляд, дело в том, что в сложившейся на данный момент конфигурации

и состоянию мировой финансовой системы у подобного банка появляются весьма

интересное окно возможностей.

Задумаемся. Что такое «доллар»? Это, прежде всего

«миллиарды» завязанных на него договоров. Это уже устоявшаяся «Единая Мера

Стоимости», которая обеспечивает стыковку и ценовое согласование миллионов

производств по всему миру. Выдернуть доллар из мировой системы обменов

невозможно. Вся система рассыплется на недееспособные фрагменты,

взаимодействующие между собой на принципах бартера. На таких принципах сложную

производственную систему не построишь. Создать новую денежную единицу? А вы

попробуйте!

Возьметесь согласовать и «переподписать» все

мировую систему договоров под какую-то новую «денежку» и не утонуть в

бесконечных международных разбирательствах, кто «выиграл» а кто «проиграл» и

протестует?

Вспотеете. Да и попробуй-ка еще всем объясни, что эта

"новая денежка" хороша, стабильна и "долгоиграюща". Чтобы это доказать, должны

пройти не один десяток лет, и быть выиграны парочка мировых войн, по результатам

которых эта «новая денежка» устоится и будет оформлена в качестве признанной

всеми мировой валюты.

А тут ничего никому объяснять не надо. Не нужно создавать

новую мировую систему договоров. Не придется увязнуть в бездонном болоте

бесконечных судебных разбирательств, торговых и военных конфликтов, как при переходе на

другие денежные единицы со своим курсовым движением.

Все просто. Делаешь декларативное "зеркало" валюты и все

постепенно и совершенно безболезненно переподключаются к новому "эмиссионному"

источнику.

И по мере дефляционного сжатия "оригинального доллара" ты

просто постепенно осуществляешь его подмену на "китайскую подделку". "Кровь в

организме" мировой экономики плавно заменяется. Все то же самое, но эмиссионный

центр уже другой. И его политика, - другая.

- То есть....? Вы хотите сказать, что все возникающие

дефляционные пустоты в экономике будут заполняться «долларовым суррогатом»?

- Йес!

- И тормозящий мировую экономику эффект от недостатка

доллара в обращении и одновременно обесценения локальных валют будет снижаться?

- Верно!

- И при этом может происходить бескровная, без мировых войн

и катаклизмов смена мирового эмиссионного центра под «логотипом» той же самой

«денежной единицы»?

- Да! Причем, я бы даже сказал, что не под «логотипом», а

под «той же самой денежной единицей». Потому что в текущих условиях планетарного

кризиса, оригинальный эмитент доллара ФРС становится вынужденным, тактическим,

ситуативным союзником такой структуры как АБИИ. (Почему? Сам по себе ФРС бессилен

эффективно «продавить деньги» в реальную экономику сквозь слой коммерческих

банков, которые не кредитуют реальный сектор, так как в нем истощилось

«свободное залоговое имущество». Кредитовать теперь можно только «под честное

слово». Но оно ничего не стоит. А для правительств «развивающихся стран»,

которые еще имеют потенциально пригодное к монетизации имущество, его

слово, конечно, важно. Но все же не закон. И они не торопятся «приватизировать»

принадлежащее государству имущество, что делает его «неотчуждаемым» и

непригодным для свободного обращения на рынке.) Поэтому сейчас ФРС и АБИИ

вынужденные «симбиоты», взаимодополняющие друг друга. АБИИ может выполнить ту

работу, которую должны выполнять "коммерческие банки", - протолкнуть деньги в

реальную экономику, хоть и со своими целями. Тем самым он помогает ФРС "пожить"

еще немножко. Они сейчас "заклятые друзья".

Почему? Да потому, что в каждую

секунду, от любого «чиха» и испуга, «инвесторам» может захотеться выхватить из

оборота предельно ограниченную, дорожающую, по сравнению с реальными активами,

ликвидность. Что мгновенно сворачивает всю «игру» ФРС в ноль.

(Небольшое пояснение: Скажите, ну

зачем, частному инвестору вкладываться, в «завод», когда в условиях нехватки

денег в обороте, через "полгода" этот завод будет стоить «полцены»? А вот

«наличность», выраженная «в заводах» подорожает вдвое. Ведь выгоднее пересидеть

в «кэше». Но изъятая «инвестором» из оборота ликвидность еще больше подстегнет

дефляцию и стремление другого «инвестора» также вывести деньги и сидеть на них.

Обычная «положительная обратная связь», которая всегда разворачивается

лавинообразно. Только «вздрогни» и заклинят все механизмы международных

расчетов. Попробуй их потом перезапустить. Они все это отлично понимают.

Вспомните хотя бы истеричную эмиссию 2008-2009 годов». И безразлично, пусть бы

даже ФРС поднял бы не только вертолеты, чтобы сбрасывать деньги, но и всю

стратегическую авиацию США. Они все равно не попадут в реальную экономику.

Кредитовать не под что.

Государственные эмиссионные траты? Но во-первых они невелики и уже

работают на полную катушку. Во-вторых они "тем более" невелики в масштабах мира,

и в-третьих (и это главное) они не в состоянии запустить механизм

кредитно-депозитного мультипликатора, на котором основана вся система обменов в

мировой экономике, так как не устраняют основную причину, - "отсутствие

свободного залогового имущества в экономике". Поэтому ни от чего они не

спасут, - это уже чистый социализм, под который нужно перестраивать всю систему

хозяйства. В реальности, а не в виртуале. Другая система производства. Другие

заводы. Другая система собственности и управления. Национализация. ЧК. Госплан.

Самодостаточная экономика, а не экономика "услуг". Пардон, но это уже "Perestroika"

во всей красе. Надолго и всерьез. Старая финансовая система отжила свое,

когда сожгла все "залоговое имущество" в топке кредитно-депозитного

мультипликатора. Теперь подчищает остатки. )

Интересно, что даже если

«оригинальный эмитент» видит в «конце тоннеля» свет своего стратегический

проигрыша, не хочет быть союзником и пакостит… но в условиях:

- Когда вся его

дополнительная эмиссия уходит в необязательные резервы Центробанков и не

поступает в экономику...

- Когда попросту «не во что» вкладывать деньги (и это

мировая проблема).

- Когда ставки стремятся не то что к нулю, а в

отрицательные значения, - (Хоть ФРС и

делает страшные глаза.

Но банк Японии

все равно

косит

глаза не в тренде.) я бы предположил,

что, в любом случае, найти на финансовых рынках долларовую ликвидность, по

ничтожным «ценам» для АБИИ будет несложно.

- Ну а почему тем же самым не могут заняться другие

«МВФ»-оподобные структуры?

- Почему не могут? Могут. И занимаются. Но их задачи были,

есть и будут направлены на обслуживание интересов своих реальных хозяев, которые

видны по структуре их акционеров. Много ли можно назвать стран, где их

деятельность привела хоть к какому-нибудь успеху и позволила бы создать

комплексные производственные отрасли делающие страну самостоятельной и

самодостаточной? Я, например, таких не знаю. Все результаты их деятельности в

развивающихся странах - это, как правило, производства направленные на снабжение

стран «метрополий» сырьем с ничтожной добавленной стоимостью. Тупиковые проекты,

вроде «зеленой энергетики» для долгового закабаления. И когда страна уже загнана

в долговую ловушку, они еще берут на себя роль «ликвидатора». Т.е. путем выдачи

отчаявшемуся правительству «стабилизационных кредитов», позволяют внешним частным

«инвесторам» вывести свои деньги и таким образом переводят «частные долги,

частных хозяйствующих субъектов» в ранг государственных.

Задача же АБИИ, (как я бы ее

определил) - выбирать и финансировать такие проекты, которые выстраивали бы

замкнутые и согласованные производственные циклы на территории (Евр-)Азии. В

случае успешного построения подобных цепочек сразу убивается несколько зайцев.

Во-первых, возникает реальная

залоговая база, которая вызывает мультипликативный эффект в экономике и помогает

раскрутить затухшее кредитование коммерческих банков. Уже есть «под что»

выдавать кредиты на то, чтобы созданная залоговая база обрастала сопутствующей

инфраструктурой.

И, во-вторых, если

производственные цепочки находятся в «зоне действия» АБИИ, становится возможным

резко сократить потребности в «долларе», так как можно легко организовать

международный клиринговый центр и заниматься взаимозачетом всех «долларовых»

требований друг к другу. Для чего вообще не нужны доллары. Это обыкновенный

учет.

Описанная логика работы АБИИ очень напоминает схему

валютного управления.

- И в самом деле. Казалось бы, обыкновенный Currency Board...

- Нет. Похож лишь механизм. Но эффекты другие.

Маленькие страны часто

привязывают свои валюты к «доллару». Или в общем случае, к какой-нибудь другой

валюте, которая обслуживает массивные и инертные мировые рынки. Таким образом

они косвенно стабилизируют свои валюты, хотя и получают в нагрузку кучу

вторичных эффектов, связанных с нестабильностью своей денежной базы, которые мы

уже неоднократно разбирали в статьях о Currency Board. Эти «эффекты» могут быть

как положительными, так и отрицательными. И в них неплохо бы ориентироваться.

http://www.economics.kiev.ua/index.php?id=1076&view=article

Если мы возьмем для рассмотрения, - какой-нибудь

"обнаглевший маленький Гонконг", с 1983 года с особым цинизмом привязавший свой

доллар к доллару США?

http://www.economics.kiev.ua/index.php?id=1051&view=article

Мы увидим цыпленка, который прицепился «к чему-то

большому», чтобы его не так сильно трепало в океане мирового рынка. Если он

вдруг начнет мешать, то организовать валютную атаку на него проще простого.

Незначительный валютный отток (да хоть бы и простое нерефинансирование кредита),

и он мгновенно исчерпает свои резервы и…

- Либо будет поддерживать курс

растрачивая резервы, сдохнет в дефляционном коллапсе своей денежной единицы и

отвалится.

- Либо резко опустит свою валюту,

окуклится «сам в себе», остановит внешние обмены и тоже отвалится, перейдя на

внутренний «подножный корм» в инфляционном сценарии.

Но рассмотренный пример с АБИИ

нехарактерен. Здесь уже «количество переходит в новое качество».

«Массивная» экономика Китая, (или даже возьмем шире, - Евразии) лежащая в основе

«денежного суррогата» в случае валютной привязки такого «очень крупного цыпленка» уже

не сама стабилизируется, - а, наоборот, стабилизирует других.

- Она становится Центром

Притяжения и втягивает в свою орбиту другие мелкие экономики, наращивая свою

суммарную инертность, стабильность и массу.

- Она начинает обрастать «мясом»

реальных экономик своих сателлитов «сочувствующих» и просто «мимо пробегавших».

- Она начинает обслуживать их

экономики своей финансовой системой.

- Она становится «точкой сборки»

(или «очагом кристаллизации», - как хотите) альтернативной финансовой системы.

- А с чего вдруг маленькие

страны захотят быть втянутыми в эту игру?

Малая страна имеет малый объем товарных позиций, производимых в ней. Что

вынуждает ее быть полностью завязанной на «внешние» обмены. А тут, откуда ни

возьмись, - глобальное «дефляционное сжатие» долларовой денежной базы в

мире и массовый кризис неплатежей между контрагентами.

Но парадокс ситуации заключается

в том, что маленькие страны Азии не покупают американские товары. (или почти не

покупают). Тем не менее, все их внешние контракты заключены в долларе как самой

массивной и стабильной денежной единицей в мире. (по объемам обслуживаемых

долларом рынков) . По сути же, «маленькие страны» бегают за товарами друг к

другу. Но бегают то они «в долларе».

В условиях дефляции эти обмены

останавливаются по чисто «финансовым» причинам. (Недостаток оборотных денег.) И

тут выходит на сцену АБИИ, весь в белом и предлагает кредит. В долларах(!).

Причем не "вообще" кредит, а в осмысленный и востребованный проект.

Куда им деваться то, если предлагают "построить реальную АЭС" и включить в свой

список торговых партнеров обеспеченных средствами платежа?

Если основные деньги будут

крутиться в пределах азиатских стран или где-то рядом, то ему это будет

безразлично. Он все это движение будет учитывать через «клиринговый центр». Ему

потребуется ничтожная долларовая «денежная база» для организации платежей. И «их

есть у него». Да и не только у него.

В то же время мультипликатор

может быть огромным, порождая большую «денежную массу». (суть которой есть, -

«векторная длина пути пробежавших по экономике денег взятая по модулю»)

http://www.economics.kiev.ua/index.php?id=1025&view=article

Но самое главное, что высыхающая кровеносная система

денежного обращения заполняется «денежным суррогатом», возвращая ей

работоспособность.

И чем больше будет сжиматься «шагреневая кожа» «денежного

обращения», построенного на «оригинальном долларе», тем больше возможностей у

такой структуры как АБИИ для «перетягивания одеяла на себя» и заполнения

«кровеносной системы» межстрановых обменов «долларовым суррогатом».

- Ну хорошо, а что потом? Если и вправду, через такие

структуры как АБИИ стает проходить существенная часть мирового кредитования

«долларом»?

- Ту главное понимать, что все это «религиозные символы и

условности». Плюс немного деклараций, для выполнения некоторых формальностей

юридической логики. Реальны лишь характер эмиссионной политики и

производственные структуры стран, на которые она может оказывать влияние.

«Потом» можно просто обрезать пуповину, ведущую к ФРС и объявить «китайский

суррогат» настоящим. А можно и просто купить, как говорят «частную лавочку» ФРС

за какие-нибудь небольшие коврижки и остаться «юридически чистым»… по большому

счету это неважно. Не нужно даже "отбирать" доллар у США. Зачем? Главное

- обеспечить бескровный перехват контроля над ЕМС. Хотя

бы в своем регионе. Когда (и если) выстроена самодостаточная производственная

система внутри Евразии, то ее уже не удастся развалить подвижками больших масс

валют и курсами. Так как взаимное «зацепление» будет невелико или некритично. И

тогда можно смело «отделяться» от «доллара» или попросту «отбирать» его. Ведь

выбор у ФРС будет невелик. Свернуть свое денежное обращение в ноль и исчезнуть.

Или реинкарнировать в новом качестве. С юридически значимой преемственностью,

которая позволит сохранить всю мировую систему расчетов.

По большому счету, мир вообще может ничего не заметить. Ну подумаешь, где-то в

учредительных документах какой-то организации изменились "пару незначительных

нюансов". Вся система то как работала, так и работает. То, что изменилось

главное - система управления, изнутри управляемой системы не видно. Об этом лишь

можно догадываться по возникающим следствиям.

- Но ведь все эти сложные мероприятия могут лишь сменить "эмиссионного царя

горы" и (или) отодвинуть дефляционный обрыв, но не приводят к главному. Не

освобождают "имущество из под залога".

- Да. Верно.

Единственным эффективным способом снова развернуть мультипликатор в

существующих правилах игры, это

каким-либо образом заполучить в экономике новое «залоговое имущество». Поскольку

с «Марса» оно не приедет, «открытия новой Америки» пока ожидать не приходится и

«развалить СССР» еще раз не получается, - то нужно либо освобождать его из-под

залога силовым способом. (Обычно для этого использовались войны). Либо

изменялись законы «развивающихся стран» с целью вырвать из-под них имущество,

которое законодательно недоступно к отчуждению и монетизации.

Именно отсюда растут ноги у истерик о приватизации всего и вся. Нужно

«оторвать» от государства имущество, сделать его "доступным к отчуждению" и

монетизации в банковской системе в виде кредита. Этим и занимаются компрадоры

всех мастей. Банковской системе «до зарезу» необходимо «топливо» для работы

банковского мультипликатора. Иначе - снова нехватка денег (в экономике).

Дефляция. Кризис неплатежей и ступор всей хозяйственной активности, от которого

«мало» не покажется никому.

Характерный пример хорошего и массового «залогового имущества» - «земля

сельхозназначения» на Украине. Если разрешить ее к приватизации, то это станет

массированным вбросом свежего залогового имущества для сжигания его в топке

«банковского мультипликатора». (хотя злые языки утверждают, что она и так

давно уже скуплена на корню. Не будем спорить. Это всего лишь иллюстрирующий

пример.) На время «освоения» этого ресурса в экономике Украины может стать

«все хорошо» и правительство сможет громко верещать о том, как они «спасли

экономику». Увы, это ненадолго. Для целого мира одной лишь Украины, да еще и в

состоянии полувойны-полуразрухи слишком мало. Ценность такого имущества

невелика. «На разок перекусить». Но есть еще целые конгломераты стран, где есть

чего «поскрести по сусекам», «оторвать от государства» и, приватизировав

перевести это имущество в разряд «доступного к отчуждению». Затем «отнести»

залог в банковскую систему на оценку и получить кредит. На какое-то время так

можно было бы оттянуть глобальный коллапс мировой системы кредитования, перед

окончательным падением в дефляционную яму.

(!) Поэтому развивающиеся страны могут либо бездарно «профукать этот

козырь», отдав его на «оттягивание конца» «развитых». Либо использовать его

для своего развития и… последующей переделки финансовой системы. (ибо

существующая, все равно, «не жилец») Так как если эту переделку не совершить,

конец у всех будет один. Появятся лишь некоторые перестановки в списках лидеров

на кладбище.

Немного "забегая вперед" нужно сказать, что на самом деле никакого

«реального» тупика (в финансовом смысле) у мира нет.

Уже существовала, на протяжении 70 лет отрабатывалась и вполне себе работала

финансовая система, построенная на принципах «не ведущих к образованию

экспоненциального процентного долга». Система, которая занимаясь постоянным

межотраслевым согласованием, вела хозяйство стабильно, бескризисно, не

накапливая дисбалансов или вовремя на них реагируя, не позволяя создаться

«слишком большим, чтобы упасть»… (Ну по крайней мере, до тех пор, пока не

попробовала поиграть в «рынок».)

- Да, возможно она была и не без недостатков.

- Да, возможно она вызвала к жизни настолько сложную структуру экономики, с

которой не справилась ее система управления.

- Да, возможно она пришла чуть раньше, чем появились технологии, способные

управлять и контролировать такую систему. Но интеллектуальная база уже есть.

http://www.economics.kiev.ua/index.php?id=929&view=article

Увы, пока что подобная система не является даже живой, не то, что

главенствующей. Для ее введения, не «в своем курятнике», а в масштабах мира и

без глобальной войны, нужно сначала хотя бы перехватить управление.

Риски:

Возможно ли провести на АБИИ валютную атаку и вынудить его,

либо ограничить внешние платежи или изменить курс его "долларового суррогата"?

Возможно, конечно. Но так ли это легко?

Мы уже описывали когда-то, представляя себе «идеальную»

модель «самодостаточной страны», что она нейтральна по отношению к курсу ее

денежной единицы. Идеалов, разумеется, не бывает, но они и не обязательны.

«Если

же ваша экономика сбалансирована ценами во всех критически важных отраслях и

влияние импорта на нее невелико и "некритично", то "вы" можете установить

практически любое курсовое соотношение по отношению к внешним валютам. Так как

"ваша" страна становится "нейтральна" по отношению к валюте. Если же в "ваших"

"производственных цепочках" есть "зияющие бреши", которые "вы" заполняете

импортом, то "внешний финансовый агрессор", ухватив "вас" за эту "ниточку

импорта", размотает "вам" не только весь "свитер вашей экономики", но и оставит

без носков»

http://www.economics.kiev.ua/index.php?id=1076&view=article

Союз из (пока что) 57 стран намного более самодостаточен,

чем любая отдельная страна. Тем более, что большинство этих стран обладают

реальными, а не виртуальными экономиками «услуг».

Если выполнять простые меры безопасности, занимаясь в

основном платежами внутри «содружества», то размах валютной атаки, провоцирующей

неожиданный «долларовый отток» возрастет в десятки, если не сотни раз. Попросту

говоря, у «атакующего» внутри его «валютной зоны» «морда треснет» раньше, чем он

добьется какого-нибудь успеха. В то же время «самодостаточному» содружеству

будет относительно несложно поддерживать «стабильность курса». Просто потому,

что взаимное «зацепление» данных валютных зон будет невелико. Зона АБИИ легко

закроется в своем «долларовом» «междусобойчике». Ведь весь комплекс «долларовых

договоров» внутри содружества по-прежнему будет исполняться.

Сказанное, конечно, не означает, что опасности нет. Но ее

вполне реально предугадывать и контролировать.

Строго говоря, все эти

рассуждения применимы практически к любому достаточно крупному международному

банку, который взвалит на себя трудоемкую задачу проектирования и структурного

сопряжения экономик различных стран при интенсивном взаимодействии с их

правительствами и будет последовательно ее выполнять. Развивать не «лоточников»

с их «микрокредитами» («малый и средний бизнес»), а крупные, взаимодополняющие

проекты, которые могут стать «кристаллом-затравкой» вокруг которых начнет

обрастать здоровая ткань локальной экономики.

Я уже не говорю о том, что таких банков может быть целая

сеть. Главное, чтобы они координировали свою политику и не начали строить конкурирующие однотипные производства,

большей части которых потом необходимо сгинуть в борьбе друг с другом . Слишком

дорогие игры. Нужно заниматься "сопряжением производственной структуры" экономик

разных стран.

Тот, кто возьмется за это первым, должен взять на себя роль

координатора подобной работы.

Да, это игра «в долгую». Тут не

подходит политика «загнать в долги, а дальше сам». Но в долгосрочной

перспективе ничто не сможет сравниться с подобной стратегической политикой по

эффективности и «проломности». Разумеется, при такой политике, которая будет

развивать сбалансированную, взаимодополняющую инфраструктуру среди стран

содружества.

В-общем, я восхищен тем, какую

многослойную и «жирную матрешку» создали китайские (и не только) товарищи.

Полезный инструмент, даже если они думают совершенно не так и решают иные

задачи.

Но игрушка получается знатная. И

если разрабатывать ее политику не «в деньгах», а в «замкнутых контурах

производственных структур» внутри содружества, то возможности могут быть очень

широки.

Я бы на их месте «поигрался».

Аверин Игорь

Автору хотелось бы выразить благодарность Андрею Мореву за

осмысленные комментарии, наталкивающие на интересные мысли. Без которых вряд ли

была написана эта статья. |