Так существует ли Банковский Мультипликатор?

Рассматривается гипотеза о существовании границ банковской мультипликации, задаваемых учётной ставкой ЦБ, и определяющая эти границы экономическая среда. Вводится понятие "среды" в "финансовом пространстве" в котором работают "финансовые инструменты". Показано, что с течением времени "среда" имеет тенденцию к "вырождению". Работа "финансовых инструментов" в "вырожденной среде" происходит по другим зависимостям. (например, ЦБ снижает требования к обязательным резервам, а коммерческие банки продолжают накопление избыточных резервов. ЦБ снижает ставку, но коммерческие банки не увеличивают заимствования у Центрального Банка. Инструменты ЦБ "проскальзывают" и система в целом теряет управляемость).

Изменения нарастают плавно, но финансовые власти имеют лишь стандартный набор приемов работы с привычными для них алгоритмами. Новые условия "среды" подталкивают к полной перестройке структуры финансовых институтов и используемых ими алгоритмов работы. Отсутствие абстрактной модели (а значит и понимания развивающихся процессов) а также своевременного и адекватного отклика со стороны финансовых институтов на требования "среды" ведет к неразрешимым проблемам и постепенной блокировке всего макрофинансового механизма.

--------------------------------

"Одним из" основных инструментов регулирующих денежное предложение в экономике, является учетная ставка Центрального банка. Это ставка процента, по которой ЦБ предоставляет деньги коммерческим банкам.

Также считается общеизвестным, что при помощи учетной ставки можно регулировать уровень цен в экономике. Логическая цепочка, обосновывающая этот процесс упрощенно выглядит так

- Высокий уровень ставки ведет к нежеланию коммерческих банков брать кредит в ЦБ под высокий процент. Что снижает уровень резервов Комбанков и соответственно их возможности по дальнейшему кредитованию экономических субъектов. Количество денег в обороте экономики уменьшается, - общий уровень цен снижается.

- Наоборот низкий уровень учетной ставки ЦБ, провоцирует коммерческие банки на получение дешевого кредита, который транслируется дальше в рост кредитования экономики. Количество денег в обороте растет. Вместе с ним растут и цены.

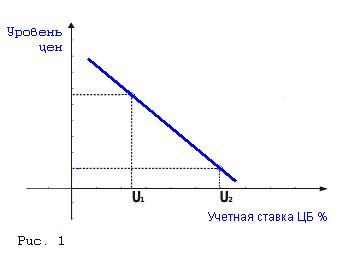

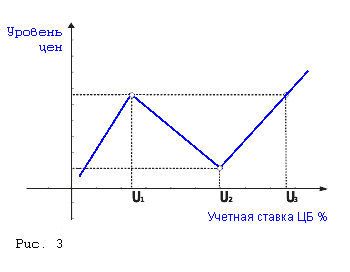

Если представить это рассуждение в наглядном графическом виде, то получится вот такая ниспадающая функция.

Мы видим, что большему уровню учетной ставки соответствует более низкий уровень цен. (И наоборот)

Центральный банк, варьируя уровень ставки в пределах U1 U2 (на практике обычно 1-10%) может изменять объем денежной массы и как следствие цены в экономике и таким образом приводить инфляцию или дефляцию к неким "таргетам" (целям).

Логично? Да.

Наблюдается ли этот процесс в реальной жизни? Да, конечно.

Все это просто, понятно, но все же существуют некоторые "но".

Начнем с простого рассуждения. Мы не можем не понимать, что процентные ставки включаются в потребительские цены. А потому попробуем мысленно устремить нарисованную нами функцию к ее пределам. (обычная школьная математика пределов функций) Устремим для начала учетную ставку в бесконечность.

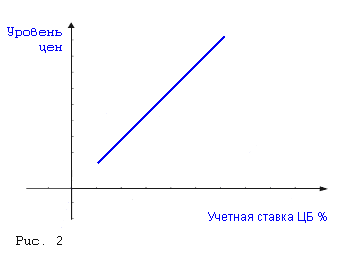

Здесь вполне можно обойтись графическим представлением функций и просто здравым смыслом. Очевидно, что при стремлении ставки к бесконечности, стоимость товаров (при включении процента в цену), должна также устремиться к бесконечности. И соответственно при стремлении ставки к нулю (или отрицательным значениям) падать. То есть функция "Цены-Ставка" должна принять вид:

Логично? Да.

Наблюдается ли такое в действительности? ... Легкий ступор. Непонятно. Такое нам незнакомо.

(Обращаю Ваше внимание, что я сознательно не нарисовал поведение данной функции около нуля. Так как этот вопрос для настоящих экономистов крайне "дискуссионен" и наполнен множеством религиозных суеверий, так как перестает работать привычный им "финансовый инструментарий". Почему? Описывается ниже.

Лично для меня не составляет никакой, чисто технической проблемы представить себе отрицательную процентную ставку. И точно также мне, очевидно, что производитель, которому в такой "гипотетической" ситуации "доплачивают" за взятый им кредит, - сможет снижать свои отпускные цены как минимум на величину этого "отрицательного" процента.

Для самых же ортодоксальных экономистов могу порекомендовать прикрыть ересь "отрицательной ставки" фиговым листком уточняющей фразы "с учетом инфляции". Такое понятие уже введено в обращение и является устоявшимся.

Но так как в любом случае все это нас интересует постольку, поскольку мы должны понимать, что наименьший уровень цен, соответствует минимальной ставке, я не буду провоцировать бессмысленную дискуссию и остановлю график до достижения нуля.)

(!) Хочу особо подчеркнуть, что это есть "нормальное", "основное" поведение функции! Так она ведет себя "в целом". Описанный же выше график, который обосновывается во всех учебниках экономики, является какой-то аномалией. "Выбросом" на функции.

Поэтому повторяю вопрос. Наблюдается ли в действительности?

Ответ: Да, наблюдается.

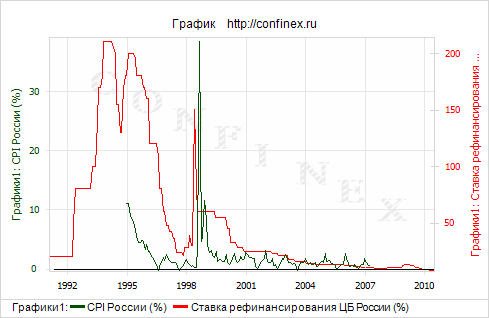

Если мы вспомним не такие уж далекие события недавнего прошлого, мы можем заметить, что учетная ставка банка России в начале 90-х годов достигала умопомрачительных величин, болтаясь около 200% годовых. (210% в апреле 1994 года) По сравнению с обычными ~ 1-10% это вполне можно считать "бесконечностью". (В реальности такие уровни ставок, конечно же играют только психологическую роль. Никто в производственном секторе не возьмет на себя кредит с гарантированной невозможностью возврата. Это возможно лишь для краткосрочных спекуляций или преступлений.) Но и инфляция, вопреки экономическим постулатам, также составляла сотни процентов в год.

| Год |

Рост ИПЦ % |

| 1995 |

131.3 |

| 1994 |

215.1 |

| 1993 |

839.9 |

| 1992 |

2508.8 |

| 1991 |

160.4 |

CPI (Consumer Price Index) = ИПЦ (Индекс потребительских цен)

Согласитесь. Такое поведение (большие ставки - большие цены) согласуется со вторым графиком, но никак не с первым.

С другой стороны возьмем пример происходящих прямо сейчас событий. С 16.12.08 по настоящее время (24.09.10) в США ставка снижена до 0.25 % Но Соединенным Штатам все никак не удается вырваться из тисков дефляционного сжатия. С целью избежать падения цен уже идут прямые вливания в коммерческие банки путем скупки "токсичных активов" на "триллионы долларов" и все равно не помогает.

Логика разрывающая кольцо банковской мультипликации при низких ставках ЦБ довольно проста.

- Если комбанк всегда может привлечь средства от Центробанка под "нулевой" процент, то для чего ему, привлекать деньги вкладчиков? Чтобы платить этим вкладчикам?

- Для чего вкладчикам нести свободные деньги в банк? (Под такой же "ноль" процентной ставки деньгам надежнее лежать в "стеклянной банке".)

- Для чего коммерческим банкам организовывать межбанковское кредитование, если Центробанк, - вот он, рядом дает под ноль, а "брат по оружию" хочет ненулевой оплаты?

Ну ладно Соединенные Штаты, - они единственны и неповторимы. Они эмитент Единой Меры Стоимости для всего мира. У них свои законы развития.

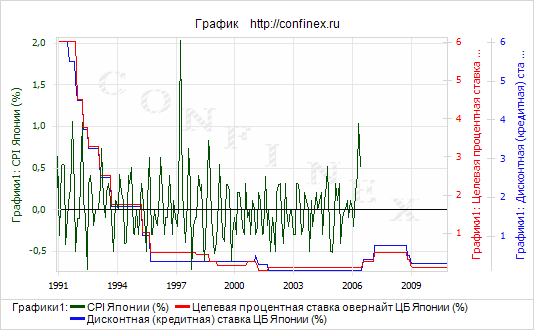

Мы можем рассмотреть другой, не менее характерный пример. Посмотрите, как уже полтора десятка лет мается в хронической дефляции Япония. Мы можем рассмотреть другой, не менее характерный пример. Посмотрите, как уже полтора десятка лет мается в хронической дефляции Япония.

С каким рисунком согласуется подобное поведение "низкие ставки - низкие цены"?

Правильно. Со вторым.

Но ведь второй график говорит нам о том, что для того, чтобы выросли цены нужно радикально поднять ставку. А что делает Японский Центробанк? Снижает до нуля.

И каковы успехи?

Успехи в полном соответствии с логикой второго графика. Дефляция не отступает. И даже если увести ставку в отрицательную область, все равно не отступит.

Все рассмотренные примеры объединяет одно общее свойство. А именно то, что инструменты Центрального Банка вне "некоторых границ" и в "некоторых условиях" не работают. (Или работают крайне неэффективно) Роль Центробанка становится пассивной и "вторичной". Он не управляет процессами, а лишь "фиксирует факт событий" доступными ему инструментами.

"Система" (в новом состоянии) становится неадекватной ее "структуре".

Почему?

Давайте попытаемся увязать наши противоречивые наблюдения в некую общую картину. Мы видим, что при уровнях ставок порядка единиц процентов "действительность" (как правило) описывается первым графиком (Рис. 1). А при стремлении к большим или меньшим пределам поведение функции "Уровень цен - Ставки", - кардинально меняется.(Рис. 2)

Представим это в графическом виде.

А вот это уже просто смешно. Оказывается вся современная экономическая наука из всей бесконечности вариаций описывает лишь небольшой участок возможных значений от U1 до U2. Все что выходит за его пределы экономическая наука не описывает. И, судя по поведению Центробанков, даже не осознает. Она лишь экстраполирует привычную ей экономическую логику даже на те случаи, когда она не работает. Некоторые, весьма неглупые экономические мыслители "догадываются" что теория не работает или работает далеко не всегда. Они приводят хорошие примеры, но у них не получается выстроить понятное, внутренне непротиворечивое описание процесса.

А мы попробуем.

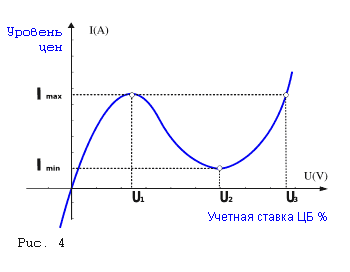

Такой ниспадающий участок обладает чрезвычайно любопытными свойствами, если отыскать нечто аналогичное ему в реальном мире.

(Метод аналогий, вообще говоря, очень эффективный способ познания, описания и представления окружающего мира. Но применяться должен осторожно и с оговорками. Аналогия не может являться доказательством. Это просто "точка опоры" для сознания оказавшегося в вакууме незнакомых представлений. Так проще понять непривычную информацию. На примере чего-то реального, - увидеть некоторые общие правила... . "Доказать" аналогией нельзя. Но так проще объяснить.)

Мне известен один процесс в реальном мире (в отличие от виртуального финансового), который реализует точно такой же характер функции. Есть такой необычный электронный прибор, - туннельный диод. (Посмотрите ссылку. Иначе будет непонятно. Если кто-то может привести другой пример, подскажите. Интересно было бы рассмотреть.) Он интересен прежде всего тем, что, - в узком диапазоне прямых напряжений от U1 до U2 его дифференциальное сопротивление отрицательно. Это означает, что при увеличении прикладываемого к нему напряжения, ток идущий через него не растет, а уменьшается. (И соответственно при снижении напряжения ток растет.)

Этот эффект "отрицательного сопротивления" используется для усиления или генерации колебаний. (Прошу прощения у читателя за "специфичность" приводимого примера. Просто автор в свое время работал разработчиком различной электроники и делал устройства, в том числе и на туннельных диодах, диодах Ганна и т.п. И пока еще верит, что когда-то умел заниматься не только болтовней, но и Делом. )

Поразмышляйте на досуге над этим устройством. Сразу напрашивается множество аналогий в мире экономики. Что такое уровень Ферми? Как влияет среда полупроводника на свойства "отрицательной" ветви? Почему он должен быть высоколегированным, чтобы этот процесс был хорошо выражен? Мне бы просто не хотелось приводить эти аналогии, опять таки, чтобы не провоцировать флейм о применимости подобной аргументации и не вгонять в спячку читателя, который далек от подобной тематики.

Что обеспечивает отрицательный участок вольт-амперной характеристики туннельного диода хорошо описано в квантовой механике. Но что вызывает "отрицательное сопротивление" в денежном предложении? Что это за "нехарактерный ценовой провал" в интервале от уровня ставки U1 до U2? Который возникает на функции, которая должна быть гладкой от начала и до конца (в бесконечности).

Майн Готт. Да это же наш старый знакомый, банковский (кредитный, денежный) мультипликатор. Включаясь на уровне U1 и начиная виртуально "умножать" ограниченную денежную базу, он вполне реально увеличивает "проводимость" платежей по экономике. И действует на экономику аналогично снижению ставки Центробанком Но при этом (на данном фрагменте функции) реализуется инверсный процесс, в котором растущая ставка Центробанка снижает (а не увеличивает) цены в экономике.

Предположение о том, что за "снижением цен" (участком отрицательного диф. сопротивления) стоит денежный мультипликатор сразу приводит к множественным выводам.

1. Такой "провал" графика может появиться только в двухуровневой банковской системе, где есть "потенциальный барьер" между ЦБ и остальной экономикой. Этот барьер, - система коммерческих банков. Из чего возникает два следствия.

- Мультипликатор не может работать (мультиплицировать) денежную базу при нулевом (или близком к нулю) значении ставки Центробанка. (Ниже барьера) В этом нет никакого смысла для коммерческих банков второго уровня. Комбанку просто незачем привлекать деньги из экономики на депозиты, если их всегда можно взять в ЦБ под ничтожный процент. Поэтому и депозитные проценты будут ничтожны и неинтересны вкладчикам. (Зачем комбанку платить привлекательный большой процент по депозитам, если есть другой источник финансирования с низкой ставкой?) И сколько бы ни снижал ставку ЦБ, - это не поможет запустить денежную мультипликацию. Кольцо мультипликатора разорвано.

- Он также не может работать при больших значениях ставок, но уже по другой причине. Прибыль не будет получать "производственная экономика", которая просто перестает брать кредиты в связи с невозможностью их вернуть (тем более в условиях высоких ставок и денежного голода). Или, что то же самое, комбанк не выдает кредиты, видя нереальность их возврата. Реальная хозяйственная деятельность просто сворачивается, а вместе с ней и мультипликатор (то, что мы наблюдали в 90-х годах).

- В обоих случаях во втором уровне банковской системы прекращается "конвертация" накопленных сбережений населения (вклады) в новые инвестиции (кредиты). Обращение денег с помощью комбанков останавливается. Накопления застывают мертвым грузом на руках у населения, порождая условия для нестабильности. (В случае накопления больших денежных масс с мгновенной возможностью их "применения" (наличка) ситуация в экономике становится неустойчивой, подверженной психозам толпы боящейся все потерять. Либо заметив дефляцию, толпа еще прижимистее копит деньги, порождая еще большую дефляцию, - и производственная база страны разрушается в условиях денежного голода. Либо заметив признаки инфляции, толпа бросается отоваривать деньги, пока они хоть что-то стоят. Но заводы не в состоянии мгновенно наращивать объемы производства в десятки, сотни раз, чтобы насытить толпу с деньгами, когда она в один прекрасный день бросилась "по магазинам". Мгновенная, лавинообразная инфляция, которая выгоняет "в магазины" и тех, кто по каким-то причинам замешкался и еще не отоварил деньги. И это не просто "неустойчиовость". Это охват всей системы "Положительными обратными связями" не позволяющими стабилизировать ее в линейном, управляемом режиме. Когда малейшее отклонение от положения равновесия ведет к самоусиливающемуся развалу системы.)

2. В случае же одноуровневой банковской системы, возможна реализация только процесса изображенного на рис. 2. (Без участков с "отрицательным сопротивлением"). Так как для одноуровневой банковской системы нет никакой разницы между деньгами, "привлеченными" из экономики и теми деньгами которые генерирует сама банковская система. Вклады населения для нее, это просто способ стерилизации денежной массы, а не пассив для выдачи новых кредитов. Это в чистом виде плановая экономика.

3. Объединяя первый вывод со вторым, мы получаем отличное объяснение, почему современная экономика в упор "не замечает" возможных вариантов развития событий вне уровней U1 - U2 . И с маниакальным упорством пытается реализовывать процесс изображенный на Рис. 1, хотя на практике он все равно работает как Рис. 2. А все естественные позывы системы к самоуничтожению купируются массовым изобретением новых "внесистемных подпорок-костылей", - судорожными скупками "гос. бумаг", "токсичных активов" и т.п. (в ручном (плановом) режиме управления) "Это же элементарно, Ватсон"! Вне интервала "отрицательного дифференциального сопротивления" U1 - U2 она просто не существует. Банковская система фактически вырождается в одноуровневую, где изменения ставки Центробанка просто транслируются через систему комбанков (с дополнительным процентом) на всю остальную экономику. Ничего, кроме "дополнительных потерь в цепи" это не дает. "Кузнец не нужен".

4. Что касается теоретического "вычисления" уровней U1 - U2, то ЦБ может их обнаружить только методом эмпирического "тыка" и наблюдения за обстановкой.

Так как они связаны не с какой-то статичной "идеальной" процентной ставкой ЦБ, и не с желанием комбанков получать прибыль, а со средой в которой они существуют. ("средой полупроводника") И это важно понимать! В споре, что первично, яйцо или курица, - первична все-таки "среда", (именно она задает параметры уровней U1 - U2), а не действия Центробанка. Центробанк может эти уровни лишь "нащупать" а не задать. Так как они связаны не с какой-то статичной "идеальной" процентной ставкой ЦБ, и не с желанием комбанков получать прибыль, а со средой в которой они существуют. ("средой полупроводника") И это важно понимать! В споре, что первично, яйцо или курица, - первична все-таки "среда", (именно она задает параметры уровней U1 - U2), а не действия Центробанка. Центробанк может эти уровни лишь "нащупать" а не задать.

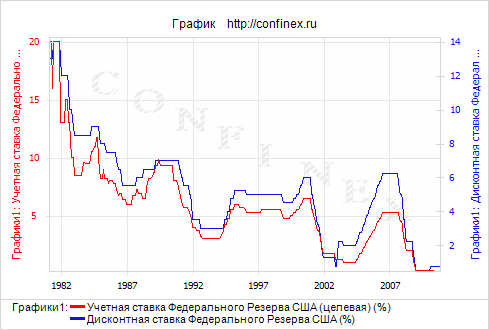

Косвенной иллюстрацией того, как Федеральная Резервная Система США эмпирически нащупывала сжимающиеся границы банковской мультипликации может служить поведение ставок ФРС с начала 80-х. пока не проскочила ниже точки перегиба U1. (Подчеркну. Это не "доказательство" а "иллюстрация" к размышлениям. Так как наличие локально-временных факторов, вроде войн, распадов стран, кризисов и т.п. событий может давать сильные отклонения от медленно снижающегося тренда.)

Идеальная стартовая среда для самораскрутки мультипликатора, - развитая экономика с большим количеством не находящегося в залоге имущества. Например СССР в момент своего развала. Или "неразвитый вариант" - США в период освоения континента.

5. По мере работы банковского мультипликатора рано или поздно вся (или большая часть) доступного к отчуждению имущества в экономике оказывается "запертой" в залоге. ("Среда" в данной реализации финансовой системы "вырождается"). Для остановки (или по крайней мере торможения)мультипликации вовсе не обязательно чтобы все залоговое имущество общества полностью исчерпалось. Достаточно того, чтобы в залоге оказалась "существенная часть". Тогда несмотря на то, что Центробанки в тщетных попытках оживить кредитование действительно готовы на что угодно. И на сверхнизкие ставки, и на нулевые требования к резервам комбанков. Комбанки эти кредиты не хотят давать на сколько-нибудь разумных условиях. При выдаче кредитов под близкий к нулевому процент, они получат не прибыли, а только лавинообразно возрастающие риски. А под высокий, заемщик уже не в состоянии взять. Каждый новый заемщик приходящий на рынок кредитов, видит, что он будет вынужден платить не только за себя (проценты по своему кредиту за свое же заложенное имущество), но и (в виде высоких цен контрагентов) "за того парня" который взял кредит раньше (и уже включил в свои цены проценты по своему кредиту) . И (по уровню окружающих цен и собственных доходов, то есть по "среде") заемщик видит "нереальность" возврата такого кредита и гарантированную потерю залога.

("Теоретическое" исключение было бы возможно в случае, если бы экономика производила новое имущество быстрее, чем его уводит в безвозвратный залог процент комбанков. Но такого не наблюдается на практике, в том числе и потому, что избыточное производство неминуемо будет приводить к падению цен. А это дефляция, которая автоматически сворачивает мультипликатор, - таким образом снижая производственную активность. Так как производства оказываются не в состоянии вернуть свои предыдущие кредитные долги при уменьшающемся масштабе цен. В глобальном смысле "кредитование" действует на экономику подобно "храповику", который способен либо остановиться. либо "проворачивать" экономический механизм лишь в одном направлении. В направлении роста цен. Но это несколько иные механизмы. Они подробно описаны на www.economics.kiev.ua. Не хочу многословно повторяться.)

По мере того как имущество становится залоговым возможности кредитования, а значит и мультипликации падают. (Меняется среда "полупроводника".) Глубокий и интенсивный "провал" отрицательного диф. сопротивления со временем вырождается в маленькую незаметную ямку на графике. Нащупать его процентной ставкой Центробанка, становится все труднее. Да и эффекта он уже почти не приносит. Необходимо новое топливо, для подбрасывания в топку кредитного мультипликатора. Для оживления кредитования нужно массовое, свободное, доступное к отчуждению залоговое имущество. Имущество часто есть у государства. Но оно, как правило, законодательно недоступно к отчуждению и поэтому непригодно в качестве залога для коммерческого банка. Сначала его нужно "оторвать" от государства, ввести в коммерческий оборот и тогда оно станет пригодным для "монетизации" в комбанке и росту кредитной активности.

(Ярким примером борьбы, за такое "массовое залоговое имущество" является борьба за снятия моратория на продажу земли сельхозназначения на Украине. Снятие этого моратория мгновенно приведет к "процветанию" в стране, но лишь на ограниченный отрезок времени. После чего потребуется новое имущество, но его уже взять будет негде.)

С "израсходованием" основной массы незаложенного имущества, кредитная активность банков затухает. Попытки подменить реальное залоговое имущество - виртуальным (различные виды "ценных бумаг", "деривативов") дают лишь временный эффект. И, что куда хуже, приводят к отрыву финансовых механизмов от реальной экономики. Производные инструменты уводят финансы в область "виртуального мира". Сцепление с реальной экономикой ослабевает.

Второй уровень банковской системы деградирует. Несмотря на низкие ставки в реальной экономике наступает денежный голод, цены падают. Срочно нужна инфляция. И Центробанк, глядя на Рис. 1 "твердо выучил", что снижение ставки должно приводить к инфляции. Он устремляет ставку к нулю и..., вылетев из последней умирающей возможности удержать мультипликацию в уже сжавшихся, трудноразличимых пределах U1 - U2, получает еще большую дефляцию.

Чисто технически инфляцию в таких условиях можно было бы получить, только подняв ставку существенно выше U2. (В соответствии с логикой Рис. 2) Но это автоматически означает остановку всех производств, а мультипликатора все равно не запустит. Решения нет. Нужна смена финансовой модели на одноуровневую, с соответствующей ей экономической логикой. ("Госплан", осмысленное проектное кредитование производственных отраслей страны взаимосвязанных в целостный комплекс) Ну или опасный, непредсказуемый, но "исторически стандартный" выход, - война, освобождающая имущество из-под долгов с перезапуском кредитного механизма по результатам этой войны.

Сколько еще времени второй уровень банковской системы будут "кормить" вручную и скупать его бумажный мусор непонятно. Также непонятно и как его будут демонтировать.

Банковская система стала одноуровневой де-факто, пока еще сохраняя структуру двухуровневой, а никто ничего не понял.

Так существует ли банковский мультипликатор?

Так таки да, но уже нет.

Аверин Игорь

(Первый вариант текста был опубликован на: http://www.warandpeace.ru/ru/exclusive/view/51506/ )

|