Экономика США – пациент в состоянии клинической смерти

Экономика США – пациент в состоянии клинической смерти

13(203) от 8 апреля 2010 [ Независимый аналитик Дмитрий ГОЛУБОВСКИЙ]

Широко распространено мнение, что глобальный экономический кризис начался осенью 2008 года. Случился крах американского рынка ипотечного кредитования строительства жилья и банкротство инвестиционного банка Lehman Brothers - одного из ведущих банков Уолл-стрит. Но это - заблуждение.

Как все начиналось

Осенью 2008-го кризис всего лишь вступил в острую фазу, когда накопившиеся к этому времени проблемы «выплыли на свет». Если посмотреть чуть дальше в прошлое, станет ясно, что кризис начался даже не в 2006 году. Тогда в США стали снижаться цены на недвижимость, сделав невозможным дальнейшее кредитование под рост стоимости ипотечных активов. Кризис в США начался с краха биржи NASDAQ в начале 2000-го.

Именно тогда американская «машина инвестиций» дала сбой, а «экономика активов», которая родилась в 80-е годы с легкой руки главы Федеральной резервной системы (ФРС) Алана Гринспена, начала накрываться медным тазом. Суть «экономики активов» в том, что ее рост обеспечивается не ростом производительности труда, добавленной стоимости, объемом производства и освоением новых рынков сбыта. Рост происходит благодаря инфляции активов - их постоянной переоценки в большую сторону. Попросту - благодаря надуванию финансовых пузырей.

Как это делается? Например, под залог коммерческой или жилой недвижимости выдаются кредиты. Их постоянное вливание в экономику поддерживает рост рынка этих активов. Он растет из-за того, что новые активы - жилые дома, офисные здания - создаются медленнее, чем растет кредитная масса. При этом как потребительская, так и промышленная инфляция остаются низкими, потому что кредитная масса «стерилизуется» дальнейшим ростом рынка ценных бумаг.

«По бухгалтерии» получается экономический рост, тогда как в реальности он может скрывать спад. Это можно увидеть на графике загрузки производственных мощностей (рис. 1) и особенно на графике занятости в производстве товаров «краткосрочного» потребления (пищевая и легкая промышленность, фарминдустрия) (рис. 2). Хорошо видно, что начиная с середины 90-х годов такая «бухгалтерия» скрывала экономический спад, который усилился после краха.

До 2000 г. «стерилизатором» ликвидности являлась биржа NASDAQ, на которой был надут пузырь компаний ИТ-индустрии, или, как тогда говорили, «новой экономики». Считалось, что ее рост может длиться бесконечно, потому что информационную и медиапродукцию можно создавать в достаточных количествах. Причем с минимальными затратами сырья и энергии при непрерывном росте.

Эта иллюзия разбилась о реальность. Информационные продукты можно легко создавать и капитализировать. Но неизбежно наступает момент, когда становится трудно найти достаточное количество участников рынка и простых конечных пользователей. В 2000 г. возник дефицит инвесторов в «новую экономику», и пузырь сдулся.

Алан Гринспен и Джордж Буш выпустили джинна

После краха пузыря надо было стимулировать экономический рост и дать возможность инвестиционным банкам залечить полученные во время краха раны. ФРС, которую тогда еще возглавлял Алан Гринспен, снизила учетную ставку рефинансирования до минимальных величин.

Ослабление монетарной политики стимулировало несколько процессов.

Во-первых - бурный рост кредитования. В особенности ипотечного, что подстегнуло развитие строительной индустрии.

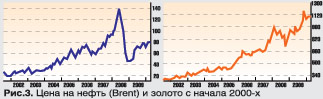

Во-вторых - ослабление американской валюты, что стимулировало бурный рост инвестиций в рынок сырья и металлов (рис. 3). Именно эта политика дала России десятилетие «нефтяного процветания».

Эта же политика была связана с десятилетием «войны с терроризмом», начатой администрацией Джорджа Буша. На смену изжившей себя идее бесконечного роста «новой экономики» вернулась старая идея силового обеспечения американского доминирования в мире, и в рамках этой идеи было решено поставить под контроль поставки жизненно важных ресурсов, особенно - нефти.

Кроме того, такая политика создавала геополитические риски для Европы и Азии, что усиливало роль доллара и американской экономики как безопасного убежища для международного капитала. В рамках этой доктрины были организованы все без исключения «цветные революции». Они произошли в странах, которые можно использовать в качестве существующих или потенциальных транзитных коридоров для поставок нефти и газа из стран бывшего СССР в Европу.

Однако перманентная война с терроризмом оказалась слишком дорогой и вызвала огромные и неэффективные траты в сфере безопасности. Во многом из-за этого установить стабильные американские протектораты в странах, пораженных «цветными революциями», не получилось.

А время шло, доллар слабел, «бесконечная война» продолжалась. Политика стимулирования экономики дешевыми кредитами дала сбой уже к середине 2006 года. Но поначалу дешевое кредитование спровоцировало строительный бум в США. Однако когда почти все жители страны, даже самые бедные, взяли ипотечный кредит - рынок расти перестал. Брать новые кредиты стало просто некому.

Когда в финансовую пирамиду оказывается вовлеченной значительная часть участников рынка, поддерживать ее рост больше невозможно. Финансовая пирамида может расти, только если увеличивается число ее участников (вкладчиков). Как только рост заканчивается, начинается спад. Точно так же, как за несколько лет до этого сдулся пузырь «новой экономики», стал сдуваться и ипотечный пузырь.

В условиях острого дефицита «хороших» активов, имеющих потенциал роста, деньги ринулись в последний пузырь - сырьевой. С 2006 по 2008 г. цены на нефть и золото вышли на новые исторические максимумы. На этот же период пришелся и пик агрессивности республиканской администрации США, планировавшей начало агрессии против богатого нефтью Ирана. Одной из баз для вторжения должна была служить Грузия. Трудно сказать, была ли грузинская агрессия против Южной Осетии связана с американскими планами новой войны на Ближнем Востоке. Было ли все спланировано в США или война стала частной инициативой неуравновешенного Саакашвили? Важнее то, что в ходе пятидневной грузинской войны Россия нанесла удар по американской «сырьевой» стратегии. После этого кризис немедленно вступил в свою острую фазу, выйдя далеко за пределы американской экономики.

В чем суть кризиса

Наступил момент, когда больше не осталось активов, которые можно было бы кредитовать под их дальнейший рост. С осени 2008 г. началось самое страшное для экономики пузырей - дефляция (от лат. deflatio - «сдувание»). Выглядит это как кризис перепроизводства: желающих потратить деньги и купить какой-либо товар становится все меньше. Это сопровождалось катастрофическим падением кредитования. Не восстановилось оно и по сей день, несмотря на все заклинания официальных лиц о выходе из кризиса и начале восстановления американской экономики. Банки отказываются выдавать кредиты, ожидая дальнейшего снижения стоимости реальных активов, которые могли бы служить залоговым обеспечением.

Рис. 4 фактически представляет собой график здоровья американской кредитно-финансовой системы. Он показывает, сколько товаров и услуг в долларах производит экономика страны на один доллар вложений ФРС США через кредитную систему.

На графике хорошо видно, что дела идут плохо. Ухудшение началось еще со времен Рейгана, когда этот показатель был больше трех. С началом острой фазы кризиса дела пошли вовсе катастрофически. Падение индикатора в 2009-2010 гг. ниже единицы указывает на классический кризис перепроизводства. Выражаясь по-научному, это начало процесса дефляционного сжатия кредитной массы.

Это значит, что американская финансовая система перестала выполнять свою главную функцию - производство американских долларов, обслуживающих экономику, из американских долларов. Вся активность сегодня сосредоточена в руках ФРС, которая производит американские доллары из гарантированных государством долгов. Наращивая активы, ФРС увеличивает количество свободных долларов в обороте, но их рост не приводит к росту кредитования - они оседают на депозитах в банках или уходят на поддержание рынка облигаций и фондового рынка. Беда в том, что эти два сегмента финансового сектора не мультиплицируют деньги. Это может делать только банковская система, которая с 2008 г. находится в коме.

В результате дефицит бюджета стремительно растет. Недавно планка госдолга была поднята на новый максимум - до 14,3 трлн. долларов. В перспективе при увеличении госдолга, сопровождающегося падением кредитования, американский бюджет «всосет» все доллары, пока еще «гуляющие» в мировой экономике. Может случиться даже такая ситуация: денежная масса в самой Америке упадет ни ниже лимита госдолга, и наступит технический дефолт. Страна откажется платить по внешним долгам, а для ликвидации внутреннего долга будет вынуждена девальвировать доллар.

Это случится, если кредитно-финансовая система США не «заведется» снова и не начнет кредитовать. Пока что, несмотря на триллионные вливания в финансовый сектор США, этого не произошло.

О чем все молчат

О сложившейся в США ситуации почти никто не говорит вслух. Те экономисты, которые все понимают, просто боятся. Они видят, какой ужас скрывается за фактом, что экономика, обеспечивающая 25% мирового ВВП, парализована и до сих пор фактически находится в состоянии свободного падения, несмотря на рост бухгалтерских показателей. В связи с этим возникает несколько вопросов.

Первый - как долго можно лететь?

Второй - что будет, когда этот полет приблизится к окончанию?

Третий - что делать тем странам, экономика которых сильно связана со спросом в США и с динамикой кредитной массы?

Ответ на первый вопрос дает динамика сокращения кредитных портфелей американских банков.

Сейчас кредитование сокращается темпами примерно 0,6 трлн. долл. в год на фоне продолжающегося роста депозитов. Активы банков сокращаются, пассивы банков растут. При этом госрасходы, ради наращивания которых и подняли планку госдолга, должны возмещать падение кредитования, иначе экономика США свалится в дефляционный шок. Кризис пойдет полностью по сценарию Великой депрессии 1930-х годов.

В настоящее время госдолг составляет около 12,6 трлн. долл. из узаконенных 14,3 трлн., причем 14,3 трлн. долл. на сегодняшний день составляют почти весь объем долларовой денежной массы (для специалистов: речь идет о М3, рассчитанной по косвенным данным, т.к. официальные данные закрыты с 2006 г.).

То есть потенциал его наращивания реально не превышает оставшиеся до лимита 1,7 трлн. долларов. Если в течение года кредитование упадет еще на 0,6 трлн. долл. и госдолг за год вырастет на те же 0,6 трлн. долл., то потенциал наращивания составит уже всего 1,1 трлн. долл., но это фактически уже близко к техническому минимуму свободных средств, необходимому для поддержания товарооборота в американской экономике и внешней торговле.

То есть при самых экономных тратах правительства жить американской экономике в таком режиме осталось не дольше, чем до начала следующей весны. Однако траты далеко не экономны. Только с принятия нового потолка госдолга и до сегодняшнего дня, т.е. приблизительно за два месяца, госдолг вырос примерно на 0,4 трлн. дол., что соответствует годовым темпам не в 0,6 трлн. долл., а в 2,4 трлн. долларов. С учетом того, что динамика сжатия ускоряется, а госрасходы по мере усиления трудностей и социальной напряженности в США едва ли будут серьезно сокращены, конец наступит гораздо раньше - уже к началу осени этого года, а может, и того раньше.

Каков он будет? В этом заключается второй вопрос.

В этот момент надо будет либо изменять правила работы ФРС, сняв технические ограничения на печатание новых денег, либо правительство США будет вынуждено полностью привести свои расходы в соответствие с доходами. Что спровоцирует дефляционный коллапс. Доходов в этой ситуации, скорее всего, не хватит и на обслуживание госдолга. Как уже говорилось, в этом случае придется объявить дефолт.

Конечно, можно снять технические ограничения на эмиссию долларов. Проблема с ликвидностью решается раз и навсегда. Но это откроет дорогу к совершенно бесконтрольному и безграничному производству денег и к гиперинфляции.

Пока же по мере дальнейшего сжатия кредитной массы и увеличения госдолга мы наблюдаем формирование взрывоопасной комбинации. Ее суть в перспективе сжатия всех рынков, начиная от катастрофического падения международной торговли и заканчивая финансовыми рынками. Процесс их сжатия будет толкать все цены и котировки вниз. При этом из-за мрачных перспектив вероятного технического дефолта или изменения правил эмиссии будут расти риски американского госдолга, ожидание возможной гиперинфляции будет толкать цены и доходность по гособлигациям США вверх в противовес дефляционной тенденции. И никакой Китай ситуацию не спасет - на это не хватит всех экспортных доходов всех стран-экспортеров мира.

Трудно сказать, какой страх победит окончательно. Скорее всего, то один, то другой страх будет брать верх. Рынки будет бросать то в считающиеся надежными облигации, то в акции и более рискованные инструменты.

Эта агония будет длиться до тех пор, пока американская экономика окончательно не качнется в какую-то одну сторону - либо в сторону дефляционного коллапса, либо в сторону гиперинфляции доллара. И инвесторы побегут от него в более надежные средства сбережения капитала, которыми могут быть только золото и какие-то простые и надежные активы, например - плодородная земля.

Идей больше нет

Причина комы проста - кончились идеи, под которые можно было бы надувать новые пузыри, а реальный сектор американской экономики давно пребывает в стагнации. Он неконкурентоспособен при нынешнем курсе доллара в сравнении с новыми азиатскими индустриальными державами. Но даже если ради обеспечения конкурентоспособности хотя бы на внутреннем рынке американцы отгородятся от импорта высокими тарифами, делу это не поможет, хотя, похоже, дело к этому идет, если судить по действиям США в отношении Китая. Американский потребитель закредитован так сильно, что более не способен наращивать потребление.

А с учетом того, что банковская система остановилась, можно констатировать, что американская экономика пребывает в стадии клинической смерти, и это длится уже более года. Времени на то, чтобы вывести ее из комы, становится все меньше и меньше, а идей о том, как это сделать, пока что нет.

Что делать России?

В связи с этим для России становится актуальным третий вопрос - что делать в этой ситуации? Москва до сих пор торгует своим сырьем за доллары. Поэтому вопрос можно переформулировать так - за что мы будем продавать свое сырье, когда все доллары затянет в себя государственный долг США?

Что делать в ситуации, когда наша страна потеряет возможность, как раньше, получать прибыль от сырьевого пузыря, периодически надуваемого американской кредитно-финансовой системой? Пузырь, который сейчас надут на непомерные государственные расходы и благодаря которому мы показали рост в 2009 г., похоже, последний. Других не будет.

При этом за время «нефтяной нирваны», длившейся с начала 2000-х до середины 2008 г., мы не развивали отечественную кредитно-финансовую систему. Это печальный результат жесткой монетарной политики Банка России и «стерилизационной» антиинфляционной мании Минфина. Зато имеем погрязший в валютных долгах корпоративный сектор.

Хотелось бы понять, как мы собираемся отдавать эти долги, если количество валюты, в которой они номинированы, сокращается в свободном обороте рекордными темпами? И как мы будем отдавать те долги, которые правительство собирается нарастить в этом году? Ведь бюджетный дефицит мы будем гасить и на внешние займы.

В последние годы возникла неприемлемая ситуация, в которой российская банковская система во главе с Банком России оказывается не в состоянии обеспечить экономику ликвидностью и отдает решение этой задачи иностранным кредиторам. В итоге получается, что российские корпорации занимают доллары под более высокую ставку, чем та, под которую Банк России размещает эти же доллары в американские гособлигации. Ситуация - просто бредовая.

Однако важнее всего ответить сегодня на другой, совсем простой вопрос - где через год Россия возьмет доллары, чтобы расплатиться по внешнему государственному и корпоративному долгу? Если экономика США слетит не в гиперинфляцию, а в дефляционный шок? А в том, что она свалится в одну из этих крайностей, остается все меньше и меньше сомнений.

Не нужно ли сейчас воспользоваться той стабильностью на сырьевых рынках (которая, возможно, длится последние месяцы) для того, чтобы принять какие-то упреждающие меры? Например, форсировать погашение внешней задолженности за счет резервов Банка России и реструктурировать долги российских корпораций перед западными банками.

Увы, в заявлениях и действиях финансового блока правительства не просматривается даже намека на понимание тех реальных угроз, с которыми страна может столкнуться в самом ближайшем будущем. Все очевиднее становится то, что какие-то упреждающие меры приняты не будут и грядущее «валютное цунами» накроет нас всех с головой. Лучше, если это будет инфляционное «цунами», которое обесценит как активы Банка России, так и внешние долги страны и корпораций. Хуже - если будет дефляционный коллапс и повторение кризиса 1930-х годов. Для России это будет означать возврат в 1990-е годы при гораздо худших, чем тогда, начальных условиях. Худших, потому что в 1990-е внешний мир был благополучен и гарантировал растущий спрос. В будущем этого уже не будет.

И что в сухом остатке? Реального восстановления экономики США пока не видно. Только оно может служить драйвером роста российской экономики, в рамках убогой экономической модели, реализованной в России в последние 20 лет. Стало быть, всем нам надо готовиться к худшему.

http://www.argumenti.ru/toptheme/2010/04/56119 |