КОГДА КАЧНЕТСЯ МАЯТНИК? (почему растет доллар?)ОКТЯБРЬ 2008

КОГДА КАЧНЕТСЯ МАЯТНИК?

КОЕ-ЧТО О ЗАГАДКАХ ДОЛЛАРА, АМЕРИКАНСКИХ TREASURIES И ОБ ИХ ПОКУПАТЕЛЯХ

• На наш взгляд, недавний рост курса доллара на мировых рынках вызван во многом техническими факторами. Когда европейский межбанковский рынок придет в норму, маятник может качнуться в другую сторону;

• Казначейству США в ближайший год придется очень много занимать «за себя и за того парня». Одновременно,база инвесторов рынка Treasuries постепенно теряет устойчивость. Это внушает тревогу.

• Два вышеперечисленных факта заставляют нас негативно смотреть на средне- и долгосрочные перспективы курса американской валюты и рынка Treasuries.

В последнее время курс доллара на мировых рынках не перестает удивлять своей силой. Только против евро с июля месяца доллар укрепился более чем на 14% с 1.60 до 1.37. Хотя казалось бы, с какой стати? Источником всех проблем является именно американская экономика, почему в такой ситуации американская валюта выигрывает? Также интересно, как долго повышенный спрос на доллары может сохраняться, особенно в связи с одобрением «Плана Полсона» и грядущим колоссальным выбросом на рынок Treasuries и «зеленых». Итак, обо всем по порядку.

БОМБА ПОД ДОЛЛАРОМ

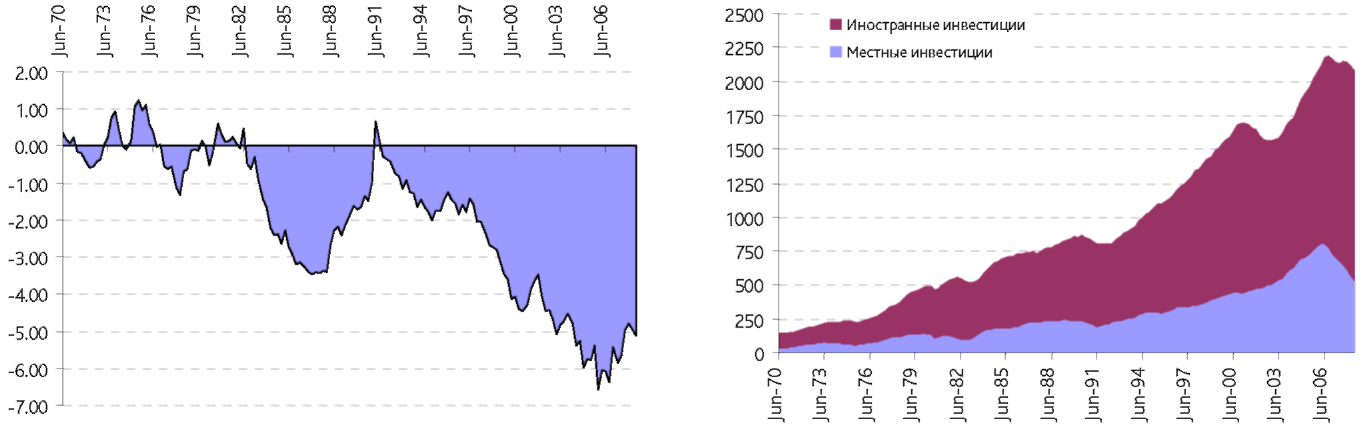

Начнем издалека, с системы, которую в последнее время принято называть Bretton-Woods-II. Всем известно, что американцы уже долгое время потребляют и инвестируют гораздо больше, чем зарабатывают и сберегают. В результате в счете текущих операций США образуется дыра, которую необходимо чем-то закрывать, а именно -иностранными инвестициями. В итоге уже довольно давно, точнее, как показывает Диаграмма 1, с начала 90-х годов прошлого века, американский экономический рост оплачивают страны с избыточными сбережениями.

ДИАГРАММА 1. СЧЕТ ТЕКУЩИХ ОПЕРАЦИЙ США (% ВВП) ДИАГРАММА 2. ИНВЕСТИЦИИ (US$ МЛРД.)

Источник: Bloomberg

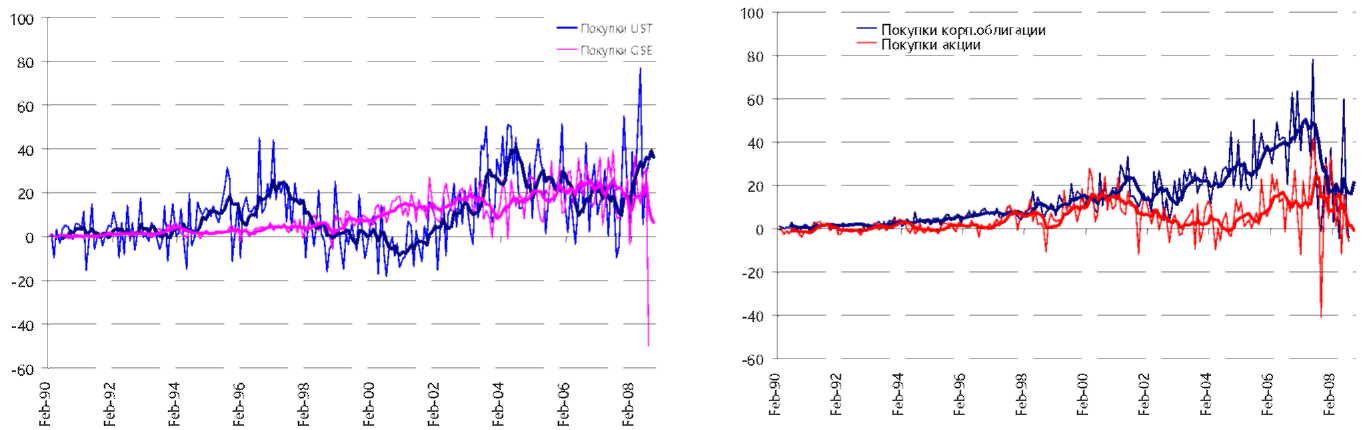

ДИАГРАММА 3, 4. ЧИСТЫЕ ПОКУПКИ ИНОСТРАНЦАМИ АМЕРИКАНСКИХ АКТИВОВ (US$ МЛРД./МЕС.)

Источник: Bloomberg

Страны с избыточными сбережениями - небезызвестные Япония, Китай, Бразилия, Россия, а также многие другие -активно покупают американские казначейские облигации, долги ипотечных агентств (GSE), акции и облигации компаний США. Тем самым зарубежные инвесторы финансируют потребление и инвестиции как на уровне правительства США, так и на уровне корпораций и домохозяйств, в частности, выдачу тех самых злополучных кредитов sub-prime, обеспечивая экономике США рост.

Проблема только в том, что такая модель роста «подсаживает» экономику США на иностранные деньги, как на наркотик. Как только иностранцы перестают покупать корпоративные акции и облигации, а также долги GSE (Диаграмма 3, 4), инвестиции (Диаграмма 2) начинают падать и экономика США скатывается в рецессию. В такой ситуации все бремя финансирования роста ложится на правительство США, которому приходится, что называется, привлекать деньги за четверых, компенсируя снижение иностранных инвестиций в частный сектор. Именно это мы наблюдаем сейчас (Диагарамма 3, синяя линия). С принятием плана Полсона правительство США продемонстрировало готовность занять на глобальных рынках колоссальную сумму и закрыть с ее помощью дыру, образовывающуюся в платежном балансе из-за неспособности частного сектора более привлечь деньги самостоятельно.

Рецепт не нов, и до нынешних пор он всегда срабатывал. Доллар - резервная валюта; Treasuries - резервный актив, спрос на них находился всегда. В 2001-2004 гг. именно государственные заимствования позволили США пережить спад иностранных инвестиций в частный сектор после краха технологического пузыря и дали возможность избежать глубокой рецессии. После того, как профинансированные за счет заимствований Казначейства налоговые льготы помогли стабилизировать экономический рост, поток иностранных денег в частный сектор восстановился и подпитывал экономический рост США вплоть до последнего момента (см. все те же Диаграммы 3 и 4).

Совершенно очевидно, что США намереваются использовать хорошо обкатанный механизм выхода из рецессии и на этот раз. Только вот не слишком ли они полагаются на способность мировых рынков абсорбировать Treasuries? Ведь на этот раз для стабилизации ситуации Правительству США придется занимать гораздо больше, чем 5-7 лет назад. Рынок может и надорваться. При всей его эластичности, вряд ли можно считать спрос на Treasuries бесконечным.

Падение мирового спроса на Treasuries ознаменует собой конец нынешней финансовой эпохи, основанной на глобальных дисбалансах. У США не останется больше инструментов привлечения ресурсов для покрытия дефицита платежного баланса, и американцам придется затянуть пояса по-настоящему. Этот момент ознаменует конец эпохи доллара на мировых рынках. Его резервный статус, вероятно, будет серьезно подорван, а курс, скорее всего, ждет серьезная девальвация.

Итак, бомба тикает. Вопрос лишь в том, когда она сработает. В этот раз? Или же американским госзаимствованиям опять удастся вытянуть экономику США на очередную волну подъема? В таком случае долларовый апокалипсис будет отложен на очередные 5-10 лет.

Вступление окончено, переходим к причинам текущего роста курса доллара.

КАК ЕВРОПЕЙСКИЕ БАНКИ ТОРГОВАЛИ ОБЕЗЬЯНАМИ

Чтобы наглядно пояснить причины текущего роста курса доллара, удобнее всего вспомнить несмешной, но весьма актуальный анекдот про то, как некие дельцы скупали у дикого островного племени их ценный натуральный ресурс -обезьян. Вкратце суть его в следующем: на остров приезжает бизнесмен и предлагает купить у островитян всех имеющихся у них обезьян по 10 долл. за штуку. Ему охотно продают тех животных, которых не жалко. После чего бизнесмен говорит, что ему надо еще обезьян и предлагает 15 долларов за штуку. Островитяне напрягаются и продают ему весь остаток имеющихся на острове обезьян, включая старых и больных. После этого бизнесмен говорит, что ему надо ЕЩЕ БОЛЬШЕ обезьян и предлагает 50 долл. за штуку, но обезьян больше нет. Тогда бизнесмен оставляет визитку со словами «когда будут обезьяны, звоните!» и уезжает. На острове остается помощник бизнесмена и предлагает островитянам хитрую сделку. Помощник продает островитянам их же обезьян обратно по 35 долл. за штуку и предлагает продать их бизнесмену по 50, когда тот вернется. Островитяне соглашаются, занимают доллары, где только можно, чтобы набрать нужную сумму и выкупают своих обезьян обратно по 35. После чего помощник исчезает с острова вслед за бизнесменом. Навсегда!

С чем остаются островитяне? Во-первых, со своими чудесными, но абсолютно неликвидными обезьянами. Во-вторых, совершенно без денег. И в-третьих, с огромными долгами, номинированными в американской валюте, которые надо как-то возвращать.

Злоключения несчастных островитян максимально точно описывают то положение, в котором нынче оказались европейские банки, некогда покупавшие американские ипотечные активы. У них есть обезьяны (злополучные ипотечные активы, которые сейчас абсолютно ничего не стоят и никому не нужны), у них есть огромные долги в долларах, которые привлекались для фондирования позиций в «обезьянах», и у них нет самих долларов, чтобы отдавать эти долги. Межбанковский рынок встал, привлечь живые доллары на рынке нереально. ЕЦБ до недавнего времени фондировал лишь в евро, а доступа к рефинансированию в ФРС европейские банки, понятное дело, не имели. Вопрос, где взять доллары?

Чтобы понять весь драматизм ситуации следует осознавать, что рефинансирование ЕЦБ, Банка Англии и Швейцарского ЦБ для фондирования «обезьян» не подходит. Европейские Центральные Банки рефинансировали только в своих валютах, в то время как долларовых «обезьян» совершенно необходимо фондировать именно долларовыми пассивами. В противном случае у банков на балансе появится совершенно неприемлемая ни по рискам, ни по нормативам открытая валютная позиция.

В результате сложившийся ситуации в Европе возник небывалый спрос на долларовые ресурсы.

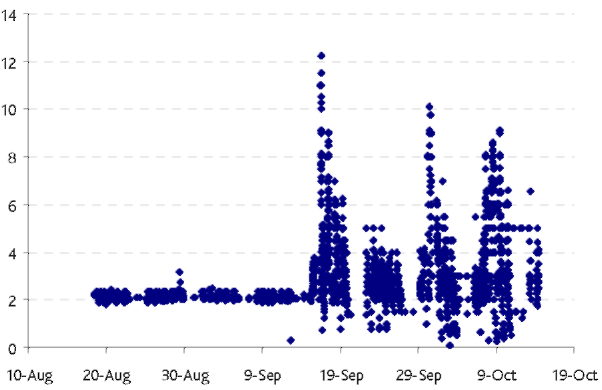

ДИАГРАММА 5. СТАВКИ ПО ДОЛЛАРОВЫМ ДЕПОЗИТАМ OVERNIGHT НА ЕВРОПЕЙСКОМ РЫНКЕ В АВГУСТЕ-СЕНТЯБРЕ 2008 Г. (% ГОДОВЫХ)

Источник: Reuter

Долларовый ажиотаж начался летом 2008 г. и достиг апофеоза в сентябре-октябре. Ставки по долларовым депозитам overnight, которые в спокойной ситуации в Европе колеблются недалеко от уровня ставки ФРС теперь регулярно «зашкаливают» за 6.0-8.0%, а иногда и превышают 10.0-12.0%. И это на стабильном европейском рынке!

В такой ситуации европейские банки кинулись скупать доллары за евро на спот-рынке, одновременно, чтобы избежать появления валютной позиции, им приходилось откупать евро на форвардах по любым ставкам. На рынке валютных свопов Implied yield по евро в какие-то моменты даже становилась отрицательной, так как европейские банки были готовы доплачивать, размещая депозиты в евро в других банках, лишь бы только в обмен получить долларовый пассив. Понятное дело, что наличие такого спроса на доллары стало причиной его сильнейшего укрепления против основных валют. Причем это укрепление не имело ничего общего с пресловутым «бегством в качество».

Убегать от проблем к их источнику - как-то неразумно, однако у европейских банков иного выбора не было.

Совершенно очевидно, что этот технический спрос на доллары иссякнет тогда, когда европейские банки удовлетворят свой спрос на долларовое фондирование. Когда это произойдет, пока не ясно. Можно надеяться, что теперь, когда ФРС открыл неограниченные своп-линии европейским центральным банкам, позволив им кредитовать свои банки в долларах в любом объеме, проблема долларового дефицита в Европе пойдет на спад. Однако сколько времени потребуется для успокоения долларового «межбанка» - пока не ясно.

Понятно только одно, как только европейский межбанковский рынок придет в норму, доллар ожидает обесценение.

МНОГО-МНОГО TREASURIES

Итак, в двух предыдущих двух «главах» мы пришли к выводу, что, во-первых, американскому Казначейству в ближайшее время придется занимать за себя и за частный сектор, чтобы удержать американскую экономику на плаву. Во-вторых, мы предположили, что нынешний спрос на доллары имеет мало общего с «бегством» в качество. Теперь неплохо бы хотя бы приблизительно «прикинуть» сколько конкретно американскому Казначейству придется занять в течение ближайшего года, дабы сравнить эти цифры с аппетитом потенциальных покупателей Treasuries.

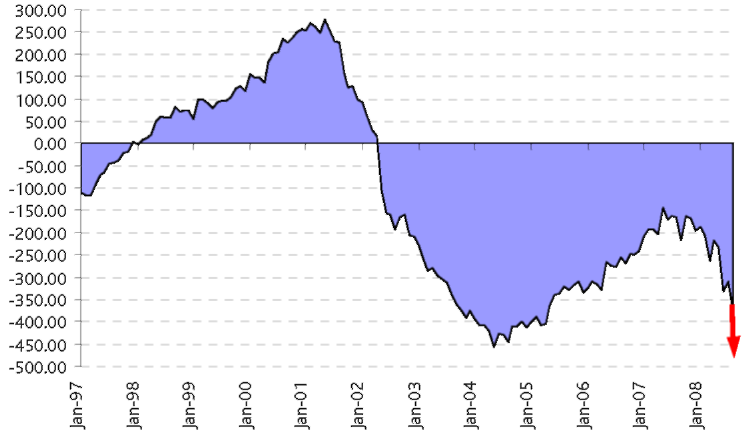

ДИАГРАММА 6. СКОЛЬЗЯЩИЙ ГОДОВОЙ ДЕФИЦИТ БЮДЖЕТА США (US$ МЛРД.)_

Источник: Bloomberg

В настоящее время годовой дефицит (август к августу) бюджета США составляет US$375 млрд. Совершенно логично ожидать, что в следующем году в результате замедления экономического роста и всевозможных налоговых послаблений, которые нынче обещают кандидаты на пост президента США, этот дефицит вырастет еще минимум на US$100-150 млрд. и вероятно превысит US$500 млрд. К этому дефициту стоит добавить еще US$700 млрд., которые Конгресс США выделил на «план Полсона», а также иные возможные заимствования, которые, вполне вероятно, понадобятся для поддержки национализированных GSE и иных реанимационных мероприятий. Итого при неблагоприятном развитии событий в течение следующих 12 месяцев «дыра» в бюджете СшА может достигнуть US$1200-1300 млрд.

Теперь самый важный вопрос: кто все это будет финансировать?

У КОГО ЗАНИМАТЬ?.. ДИЛЕММА КАЗНАЧЕЙСТВА

В рамках второй Бреттон-Вудской системы ответ на вопрос, кто будет покупать Treasuries, принято искать на Востоке. Мы не пойдем сразу этим путем, а посмотрим, кто же является держателем государственного долга США, согласно данным самого Казначейства.

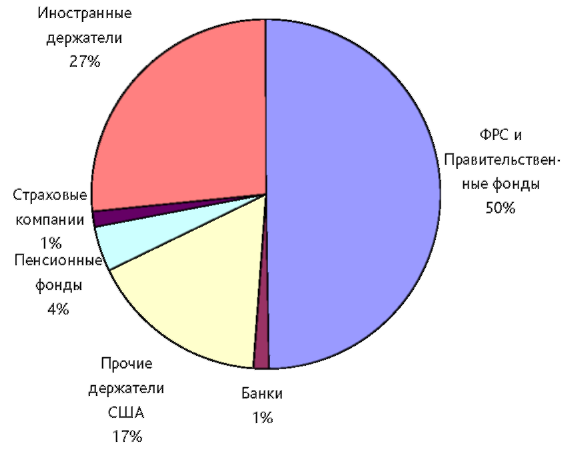

ДИАГРАММА 7, 8. СТРУКТУРА ВЛАДЕЛЬЦЕВ ГОСУДАРСТВЕННОГО ДОЛГА США (%) ПО СОСТОЯНИЮ НА ПЕРВОЕ ПОЛУГОДИЕ 2008 Г.

Источник: Казначейство США

Итак, по состоянию на 01 июля 2008 государственный долг США (Total Public Debt) составлял US$9 492 млрд.

Держателем половины от этого объема долга является ФРС и различные правительственные фонды (Federal Reserve & Intragovernmental holdings (FRS & IGH)). Преимущественно это доля Social Security Administration - государственного фонда, который имеет стабильные доходы от поступлений американского аналога ЕСН и ссужает эти деньги остальному бюджету. Таким образом, львиную долю этой части долга США составляют хорошо знакомые нам «технические» выпуски, с помощью которых осуществляются внутренние расчеты правительства США. Однако присутствует здесь и доля ФРС (к счастью небольшая), которая, по сути, олицетворяет чистую необеспеченную ничем денежную эмиссию.

Оставшиеся 50% госдолга - это долг рыночный (debt held by public). По состоянию на 1 июля 2008 г., эта доля составляла US$4806 млрд., причем больше половины этой части американского госдолга принадлежало иностранцам (27% от общего госдолга). По последним данным, рыночный долг превышает US$5 трлн.

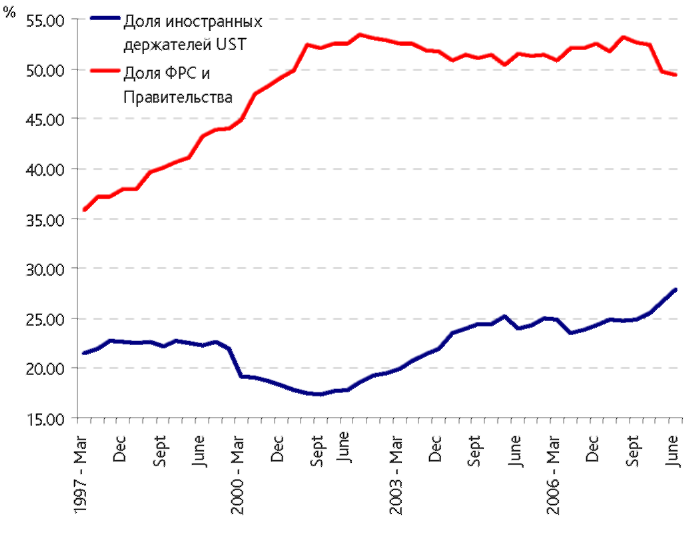

Посмотрим, что происходило с этими долями в последнее время.

ТАБЛИЦА. ГОСУДАРСТВЕННЫЙ ДОЛГ США И ЕГО ПРИОБРЕТАТЕЛИ

| ПРИРОСТ СОВОКУПНОГО ДОЛГА США |

US$ МЛРД. |

ПРИРОСТ ДОЛИ FRS & IGH, US$ МЛРД. |

ПРИРОСТ ИНОСТРАННЫХ ВЛОЖЕНИЙ В UST (US$ МЛРД.) |

ДОЛЯ ИНОСТРАНЦЕВ В УВЕЛИЧЕНИИ ОБЪЕМА UST (%) |

| 2006 год |

510 |

358 |

↓ |

69 |

↑ |

13.53 |

| 2007 год |

549 |

276 |

250 |

45.54 |

| Июнь 2008 (12 мес.) |

624 |

-29 |

454 |

72.76 |

| Сентябрь 2009 (12 мес.), ожидания |

1300 |

|

? |

|

| Долг по состоянию на 01.10.09, ожидания |

10850 |

|

|

Источник: Казначейство США, ожидания Траста

Совершенно четко прослеживается, что ФРС и правительственные фонды (FRS & IGH) принимали все меньшее участие в финансировании госдолга США, в то время как все большая часть нового долга выкупалась иностранными держателями. В принципе, это совершенно логично. В США сейчас на пенсию в массовом порядке выходят «бэби-бумеры», население стремительно стареет, нагрузка на социальную систему растет, и у Social Security Administration остается все меньше ресурсов, чтобы вкладывать их в Treasuries.

В таких условиях у Правительства США имеется лишь два выхода: либо занимать у ФРС, то есть просто печатать лишние доллары для финансирования дефицита, либо все больше брать в долг за рубежом. Первое смертельно для доллара, второе для рынка Treasuries. Что выбрать?

ГЛАВНЫЕ СПОНСОРЫ АМЕРИКАНСКОГО ИМПЕРИАЛИЗМА: SURPRISE! SURPRISE!

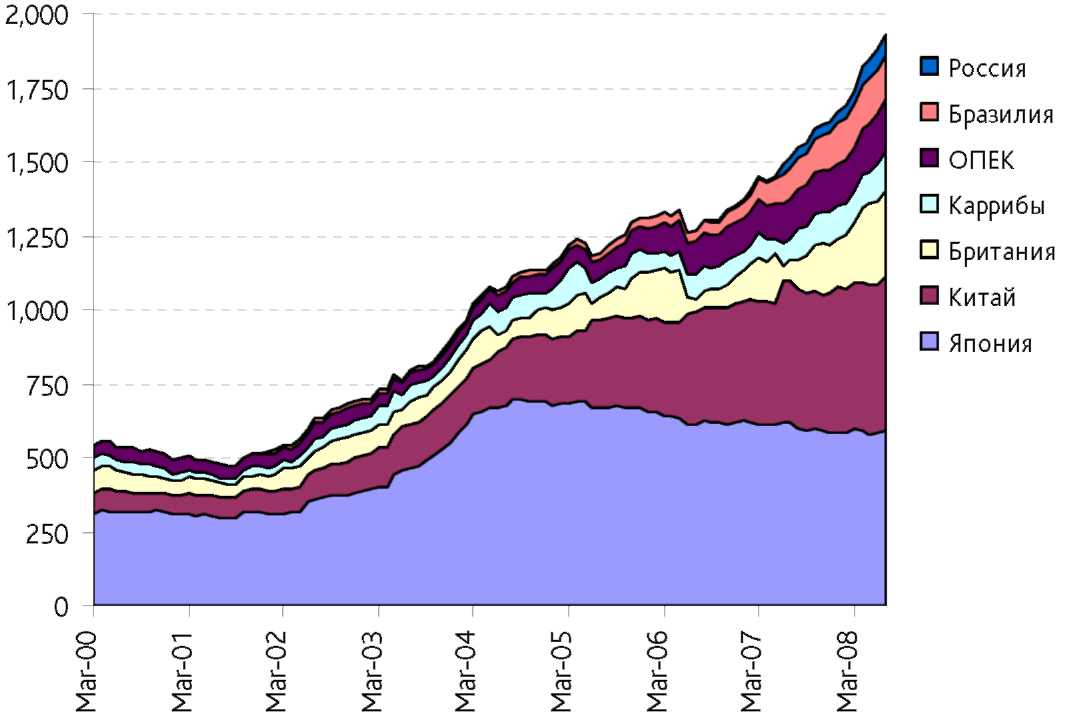

Теперь настало время повернуться лицом к тем самым иностранным инвесторам и посмотреть, кто же наиболее активно спонсировал американское казначейство все последние годы. Если верить статистике Bloomberg, то получается, что более 70% всех иностранных держателей Treasuries приходится на следующие страны: Япония, Китай, страны OPEC, Великобритания, Карибские острова, Бразилия и Россия. Казалось бы, все очевидно. Однако постойте! Не все так просто.

Не стоит обвинять Китай в том, что он стоит на страже американского империализма. Да и Россию тоже в этом не обвинишь. Российский ЦБ, к счастью, покупает очень мало UST (хотя как посмотреть, если альтернатива Treasuries -счета в западных банках).

Так кто же тогда покупает все эти Treasuries? Ответ шокирует. Великобритания!

Таблица выше показывает, что за 12 месяцев, предшествующих июлю 2008 года, иностранцы увеличили долю в Treasuries на US$454 млрд. При этом более половины этого прироста - US$230 млрд. - обеспечили подданные Ее Величества. В то же время Китай нарастил вложения в UST лишь на US$27 млрд., а взятые вместе с Японией их вложения в Treasuries практически не изменились.

ДИАГРАММА 9. ДИНАМИКА ВЛОЖЕНИЙ В TREASURIES В ПОРТФЕЛЯХ КРУПНЕЙШИХ ДЕРЖАТЕЛЕЙ АМЕРИКАНСКОГО ДОЛГА (US$ МЛРД.)

Источник: Bloomberg

Конечно, не стоит сразу изобретать глобальный трансатлантический англо-американский заговор, целью которого является залатать тонущий Титаник американских финансов. У Финансового Ведомства Ее Величества просто нет подобных ресурсов. Ожидаемый годовой бюджетный дефицит Великобритании по состоянию на март 2009 года составляет 43 млрд. фунтов, а совокупные валютные резервы Британии по состоянию на май составляли лишь около US$60 млрд. Видимо, все дело в британских офшорах.

Кстати, и Карибские офшоры за рассматриваемый период нарастили вложения в Treasuries на US$44 млрд., что больше, чем прирост вложений в UST любой другой страны из группы «крупнейших», включая Китай. По приросту вложений в Treasuries Карибы в последнее время уступают только Британии.

Какой из этого можно сделать вывод?

А вывод прост. Бреттон-Вудс II уже давно не Бреттон-Вудс-II. Похоже, система уже мертва.

Вот уже полтора года азиаты и арабские шейхи отказываются финансировать из своих избыточных сбережений дефицит американского бюджета, предпочитая, видимо, тратить свои средства на увеличение потребления (спрос на Luxury Goods все это время бил рекорды) или инвестировать их иным образом, например, внутри своих стран. В последнее время только покупки офшорных фондов позволяют поддерживать систему на плаву и создавать видимость стабильности.

А теперь представим финансовое состояние всевозможных фондов по итогам нынешнего «melt-down» и глобальной девальвации активов. Почему-то нам кажется, что вряд ли у фондов, которые понесли гигантские убытки и нынче закрываются сотнями, в ближайший год будут ресурсы, чтобы в разы нарастить свои вложения в Treasuries.

В любом случае деньги офшорных фондов не столь надежный источник финансирования американского экономического роста, как накопления азиатских стран.

ЧТО ДАЛЬШЕ?

Нет, мы не пытаемся никого убедить, что американская финансовая катастрофа уже за ближайшим углом. Вполне возможно, что сейчас, как и в 2001-2004 гг., рынки справятся и успешно абсорбируют предложенный им американский долг. Однако мы видим целый ряд рисков, которые заставляют нас быть настроенным очень пессимистично относительно средне- и долгосрочных перспектив курса американской валюты и рынка Treasuries. Вот кратко эти риски:

• Американскому казначейству придется занимать в разы больше, чтобы компенсировать нехватку иностранных инвестиций в частный сектор США;

• Ухудшение состояния системы социального страхования США не позволяет наращивать заимствования за счет средств Social Security Administration;

• В таких условиях у США есть лишь два выхода: выкупать Treasuries на баланс ФРС, что является необеспеченной денежной эмиссией и очень плохо для доллара, или, второй вариант, нагружать казначейскими облигациями иностранных держателей, что ведет к росту стоимости заимствований;

• База иностранных покупателей Treasuries в последнее время изменилась, и, на наш взгляд, стала менее надежной и предсказуемой. Неизвестно, смогут ли инвесторы абсорбировать весь предложенный объем.

Конечно, администрация США будет всеми силами укреплять базу инвесторов Treasuries за счет старых покупателей: азиатских и нефтедобывающих стран, однако удастся ли это? Во-первых, все громче слышны голоса тех, кто призывает страны с избыточными резервами активнее их тратить, наращивая потребление и инвестиции. Во-вторых, в определенных случаях эти попытки администрации США будут наталкиваться на политическое непонимание. Например, в случае с Китаем, который очень недоволен тем, как США поддерживают Тайвань, в том числе за счет поставки вооружений.

В других случаях, как, например, с Россией, страны будут активнее тратить накопленные ресурсы на защиту своих экономик от последствий глобального кризиса. На покупку Treasuries денег может просто и не остаться.

Пока все эти риски легко маскируются на фоне технического спроса на доллары за пределами Соединенных Штатов, однако когда проблема дефицита долларов в Европе будет решена, маятник предпочтений инвесторов, которые сейчас покупают доллары, может стремительно качнуться в другую сторону.

Мы не знаем точно, когда это произойдет, но после открытия нелимитированных своп-линий между ФРС и Европейскими Центральными банками и введения госгарантий по МБК в Европе стоимость долларовых депозитов вроде бы уже начала снижаться.

ПАВЕЛ ПИКУЛЕВ

Продолжение статьи. "Новые версии роста курса доллара".

WEB: http://www.trust.ru

|