Currency Board в России наглядно. (Ч.3)

Заинтересовавшись статьей "ЦБ начал выполнять роль конечного кредитора" (Не премину поблагодарить автора данной статьи за устойчивую генерацию умных и интересных мыслей), попробовал проверить высказываемые соображения путем продления графика, описанного в Ч.2 до настоящего времени.

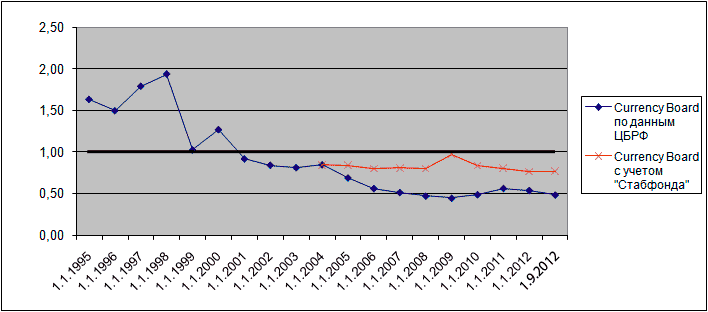

Вкратце напомню, что на данном графике проверялась корреляция валютной политики Центробанка с политикой "идеального" currency board (черная линия), когда внутренняя денежная база страны равна накопленным международным резервам, помноженным на курс.

На всякий случай уточню, что данный график не дает (и не может дать) ответа о точной валютной политике ЦБ. Так как неизвестно к чему именно (к сумме каких денежных величин и "агрегатов") привязывает ЦБ международные резервы.

И, судя по литературе, этот вопрос отнюдь не однозначен для "экономистов". Не существует единого для всех определения денежной базы. Это довольно вольно трактуемая таблица включаемых в нее "величин и агрегатов". Одно можно сказать с уверенностью, что часто муссируемые многими "денежные массы"(после включения кредитного мультипликатора комбанков) в различных комбинациях тут ни при чем. Центробанк может влиять на них только опосредованно, с большим временным лагом и не в состоянии их оперативно регулировать и однозначно контролировать.

Почему? Подумайте. Если, к примеру, в экономике "невесть откуда" возникает свободное (не отягощенное долгом имущество, например, "землю вбросили в торговый оборот"), - то Центробанк пусть хоть на попе едет по земле вцепившись в вожжи и крича "Тпрр-р-ру". Унося в небеса ставки и требования к резервам, - кредитного мультипликатора это не остановит. Так как любой кредит в экономику обеспечен, этим "новым" имуществом и Центробанк тут вообще "сбоку". Вспомните начало 90-х, когда имущество СССР было вброшено в спекулятивный оборот, и что творил Центробанк, поднимая ставки выше 200% годовых с практически нулевым успехом. Потребительская инфляция ставила рекорд за рекордом, так как "заводы и инфраструктура" как "ликвидный залог" на уровне "комбанков" легко превращались в кредитные деньги. А потребительских товаров не хватало и не могло хватить на столь стремительно растущий "платежеспособный" спрос. Лавинообразно превращающий свои заводы в импортную колбасу.

Равно как и обратная ситуация, когда в экономике больше нет "новосозданного" или "еще незаложенного" имущества, то можно опускать ставки и требования к резервам хоть в ноль, - кредиты в экономику сквозь второй уровень банковской системы все равно не пройдут. Разве только ничтожная часть под "госгарантии" возврата долга. Эти соображения были описаны уже бог знает когда в статье "Так существует ли банковский мультипликатор?". Да и вообще выглядят самоочевидными. Но почему-то "экономисты" совершенно не хотят их замечать и принимать в рассуждения. (не из-за моей статьи, разумеется. Она им непонятна,- проверял. Просто из здравого, самоочевидного смысла. Из-за того что их "модели" просто не работают. Нужно искать другие. Так ищите же, а не переливайте из пустого в порожнее.) Они считают, что нынешнее торможение экономики можно решить простым снижением ставки ЦБ. ("Больше денег!") Увы, нельзя.

Можно было раньше. Но сейчас уже нет. И проблема вовсе не том, что второй уровень (коммерческие банки) не имеет доступа к рефинансированию. А в том, что он не пропускает кредиты в экономику. Свернулся мультипликатор из-за "вырождения среды" в которой он работает. Нет "ликвидного залога". Сколько не вливай денег со стороны ЦБ, - все (или почти все) останется лежать "в резервах". (Ну или вводите в спекулятивный оборот новое имущество. Земля, недра, водные ресурсы.... Тогда какое-то время будет все ОК. Да и на Центробанк можно будет наплевать. Его значимость в экономике не настолько велика, насколько он "надувает щеки". Первично "имущество". Вторичны "комбанки". Третичен, - Центробанк, роль которого внутри страны довольно утилитарна, компенсировать "ликвидностью" дисбалансы порождаемые комбанками. Это конечно не означает, что Центробанк "неважен". Еще как важен. Примерно как стрелочник на железной дороге. Без него катастрофы не избежать. Но на имущество он не посягает. )

Исходя из сказанного вполне возможно, что мною не учтена какая-либо из денежных величин. Ну... условно: Например, ЦБ учитывает в некой "денежной базе" используемой им для расчета привязки, какие-нибудь "наличные деньги в кассе ЦБ" которая, если она относительно стабильна во времени, всего лишь переместит наш график выше или ниже по шкале.

Поскольку я не обладаю инсайдерской информацией из ЦБ, то данное "исследование" может только качественно свидетельствовать о наличии такой привязки. Но не может вскрыть точный алгоритм.

Напомню также, что в 2004 году, произошел "перелом в валютной политике ЦБ" исходя из публикуемых им данных. Он "как бы" отошел от политики следования CB (о чем было сказано в Ч.1).

Но именно в это же время произошло и образование Стабфонда.

Поэтому было высказано предположение, (подчеркну, "предположение", а не "утверждение"), что в некий из вариантов "денежной базы", (который использует ЦБ в расчете алгоритма привязки), рублевая величина стабфонда ("зеркало" валюты в резервах) входит как составная часть. По многим соображениям это выглядело довольно логично.

Попытка подсчитать "CB" с учетом "Стабфонда" (а после его разделения, как сумму резервного фонда и фонда благосостояния) в денежной базе показали устойчивое постоянство валютной политики ЦБ РФ на протяжении многих лет, далеко выходящее за рамки случайного совпадения.

Поэтому с сожалением могу заключить, что у меня не получилась столь же оптимистичная оценка.

Конечная точка на графике выглядит не совсем корректно, так как посчитана исходя из данных, имеющихся на 1 сентября 2012 г. Но в целом она полностью укладывается в многолетнюю тенденцию. (до второго знака после запятой) Если кому-то интересно проверить, вот исходные данные.

Валютный курс, Международные резервы, Денежная база в широком определении.

Совокупный объем средств Резервного фонда, Совокупный объем средств Фонда национального благосостояния (в рублях).

Что касается роста денежной базы, то объяснение замеченным в статье процессам мне кажется легко найти оттолкнувшись от одной из фраз в ней, - "Впрочем, начало процесса можно было уже заметить в апреле, тогда поступили первые сообщения."

(тот же источник имеется в виду рост кредитования ЦБ, которое воспринимается как режим отхода от валютной привязки.)

Я бы объяснил это несколько иначе. Первое и самое очевидное, что приходит в голову, - это аналогичный и очень яркий пример ситуации в Украине, который я уже описывал здесь.

- "За 2010 год объем чистой, безналичной эмиссии (выпуск средств в обращение за вычетом их изъятия из обращения составил 35,5 млрд. грн. Почти все эти деньги (99,4%) были выпущены в обращение через операции по покупке иностранной валюты для пополнения международных резервов Украины."

- за 2007 год через валютный канал было эмитировано 94% денежной базы.

(!) А знаете, когда кредитный канал эмиссии Нацбанка вдруг заработал и даже достиг 78%, а валютный упал до 18%? Угадали. В 2008 году. Именно тогда, когда Украина в ответ на отток валюты из резервов обвалила гривну почти вдвое.

То есть рост кредитования Центробанка (в данном случае Украинском) легко объясним не выходом за рамки валютной привязки (она осталась неизменной), а переходными процессами изменения курса (ростом курса доллара, дабы блокировать его отток из резервов). Когда переходные процессы закончены, - кредитование затухает. Соответственно при стабильном курсе или (тем более) росте рубля,- кредитование со стороны ЦБ должно сворачиваться (в общем случае, при неизменных резервах). Т.е. простое выполнение уравнения.

Курс=рубли/доллары

(На всякий случай: не нужно шуметь про резервную "корзину валют", она вся пересчитана в доллар)

Если упал курс рубля, то соответственно нужно нарастить его количество.

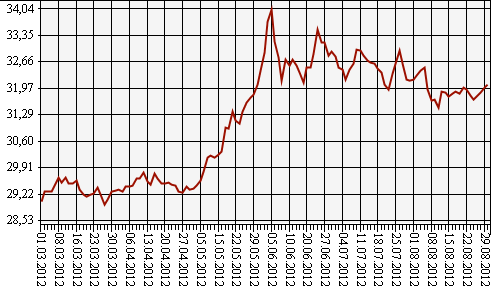

Поэтому первое, что я сделал, это спросил cbr.ru , а не было ли в это время роста доллара и "попросил" нарисовать график его курса.

И таки да, действительно. С конца апреля-начала мая начался рост курса доллара. (Конечно с Украиной не сравнить. Но более чем 15%-й рост курса должен же был отыграться на денежной базе, чтобы не нарушить "уравнение" СВ. Именно этот процесс и проскочил в сообщениях информагентств.)

Другими словами при существующей валютной привязке (которая не является "чистым Currency Board"), мы таки можем "регулировать" денежную базу путем изменения курса (И, кстати, это не так уж и мало). Это то, что в МВФ-е принято называть "Currency Board де-факто", в отличии от "Currency Board де-юре", (когда изменение курса законодательно запрещено). А тут...- "вообще-то нельзя, но если очень припекает....то можно".

"Системы обменных курсов можно классифицировать разными способами. В классификации “де-юре” указывается тот режим, который заявлен в законе, нормативном акте или письме как официальная политика страны. Многие исследователи используют классификацию “де-факто”, которая основана на логических выводах из фактических результатов и наблюдаемого поведения центральных банков в части соблюдения режима обменного курса.... С 1998 г. МВФ использует классификацию “де-факто." (лист 3, стр.40)

И таки да. Разгон кредитования начался наверное немножко раньше, в апреле. Такое поведение ЦБ разумно объяснимо предварительной подготовкой к новой волне мирового сжатия ликвидности. (По образу 2008 г. При пониженном курсе рубля валютный отток и, как следствие, сжатие внутренней денежной базы будет не таким резвым.)

Но можно ли это интерпретировать как отказ от валютной привязки?

Я бы не стал. Хотя... поживем увидим. Если ЦБ отошел от привязки, кредитование не затухнет при долговременной стабилизации курса. Но мне, пока что этого не видно.

К сожалению...

Аверин Игорь

Продолжение. |